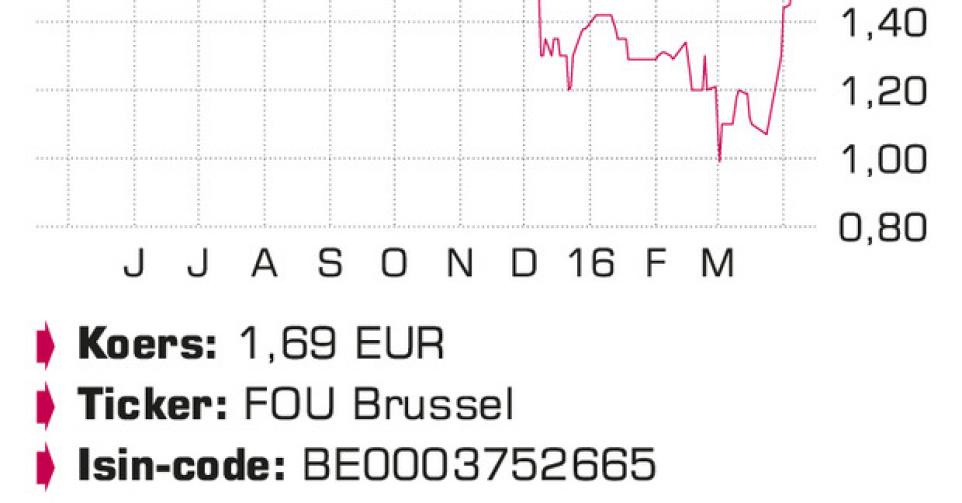

Fountain

Na de desastreuze jaren 2013 en 2014 had Fountain in 2015 de kosten weer veel beter onder controle.

De hemel begint op te klaren boven Fountain, de onderneming uit Braine-l’Alleud die machines commercialiseert voor de distributie van warme dranken (vooral koffie, maar ook thee, chocolade en soepen). Na de desastreuze jaren 2013 en 2014 zijn vooral de kosten weer veel beter onder controle in 2015. Want ook vorig jaar was er een omzetdaling met 1,9%, tot 30,5 miljoen EUR (in het boekjaar 2014 zakte het zakencijfer met 4,1%, tot 31,1 miljoen EUR). Een veel grotere mate van verbetering zien we in de evolutie van de recurrente bedrijfskasstroom (rebitda zonder eenmalige elementen) in 2015. Tegenover nog 1,30 miljoen EUR rebitda in 2014 staat nu een cijfer van 3,55 miljoen EUR of +173%. De rebitda-marge herstelde van 4,2% voor het boekjaar 2014, tot 11,6% voor 2015 (was 9,6% voor het eerste semester 2015).

Dat is nog niet meteen aanleiding tot euforie, want in de betere jaren haalde Fountain nog rebitda-marges van 20% en meer. Bovendien blijft het nettoresultaat nog maar net uit de rode cijfers: van nog een fors nettoverlies van -15,3 miljoen EUR, inclusief afschrijvingen op goodwill, voor het boekjaar 2014 naar een geconsolideerd nettoresultaat van 0,2 miljoen EUR voor boekjaar 2015. Door de drastische ingrepen door de raad van bestuur in september 2014 werd een jaar vroeger dan verwacht weer winst gemaakt. In het najaar van 2014 werd topman Paul Baeck, die nog maar in 2012 was aangesteld als CEO, ontslagen. Zijn strategische plan, Kaffa 2018, bleek de doelstellingen absoluut niet te halen. Als onderdeel van dat plan had Fountain in de eerste helft van 2014 nog een stevige kapitaalverhoging doorgevoerd, waarbij voor twee bestaande aandelen op drie nieuwe aandelen kon worden ingetekend tegen nauwelijks 2 EUR per aandeel. In 1999 was Fountain nog naar de beurs gegaan tegen 56 EUR per aandeel. Die kapitaalverhoging, die het aantal aandelen van afgerond 1,7 naar 4,2 miljoen deed toenemen, was onvermijdelijk geworden.

Toen begin augustus 2014 bleek uit transparantieverklaringen dat niemand minder dan Marc Coucke meer dan 7% van de aandelen in bezit had, ontstond er zowaar even een koopgolf in het aandeel. De dieprode cijfers voor het eerste semester 2015 zetten de aandeelhouders weer met beide voeten op de grond. Fountain verliest vele kleine klanten, die ook weinig of niet rendabel zijn. De Waals-Brabantse onderneming probeert die te vervangen door grotere klanten (vanaf 50 werknemers) en heeft daarvoor de jongste jaren nieuwe, commerciële medewerkers aangetrokken. Die zijn er ook vorig jaar niet in geslaagd het verlies van kleine klanten op te vangen.

Die neerwaartse tendens in de omzet zou de komende jaren geleidelijk aan moeten omkeren. In afwachting van het vinden van een nieuwe CEO neemt Eugeen Beckers de rol van topman waar. De netto financiële schuld is gedaald van 10,8 naar 8,7 miljoen EUR (2,5 keer rebitda).

Conclusie

Dankzij een veel betere kostenbeheersing is sprake van een herstel van de rendabiliteit. Maar om terug te komen op het niveau van vijf jaar geleden moet er ook weer omzetgroei zijn. Als die er komt, is het aandeel vandaag erg goedkoop. De kansen op herstel zijn sterk toegenomen, maar voorlopig blijft het risico van dit aandeel bovengemiddeld.

Advies: koopwaardig

Risico: hoog

Rating: 1C

Aandelen België

Fout opgemerkt of meer nieuws? Meld het hier