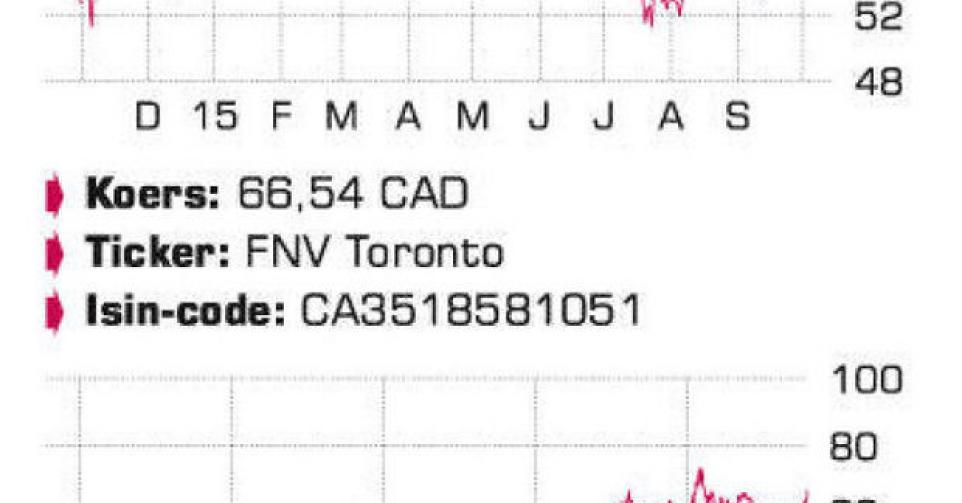

Franco Nevada

Het unieke businessmodel van het Canadese royalty- en streamingbedrijf Franco-Nevada bewijst opnieuw zijn kracht.

Blijkbaar deelt het zeer ervaren managementteam van het grootste royalty- en streamingbedrijf, het Canadese Franco-Nevada (FNV), onze mening dat de edelmetaalprijzen dicht bij een meerjarenbodem aan zitten. Het bedrijf steekt in elk geval een fors tandje bij om de portefeuille verder te versterken. Het schuldenvrije FNV verhoogde eerder dit jaar zijn ongebruikte kredietfaciliteit van 500 tot 750 miljoen USD en besliste onlangs de contractueel voorziene optie voor een verdere verhoging tot 1 miljard USD te benutten. Door de forse terugval van de grondstoffenprijzen, de met schulden beladen balansen en lage beurskoersen van de mijnbouwbedrijven zijn ook de grotere spelers steeds meer geneigd streamingovereenkomsten als financiering te gebruiken. CEO David Harquail sprak onlangs over enorm veel kansen die zich aandienen, bovendien op activa van de beste kwaliteit ooit. Traditioneel is FNV vooral actief in goud, maar vorige week kondigde het bedrijf een eerste, pure zilverstreamingdeal aan, met het in financiële ademnood verkerende kopermijnbedrijf Teck Resources.

FNV betaalt 610 miljoen USD, in ruil voor de afname van de zilverproductie (22,5% aandeel van Teck Resources) van de Antamina-kopermijn in Peru. Het gaat om de achtste kopermijn in de wereld, die al veertien jaar produceert, met een van de laagste kostenprofielen. FNV zal vanaf het vierde kwartaal jaarlijks gemiddeld 3 miljoen ounce zilver ontvangen (40.900 ounce goudequivalent), en moet hiervoor slechts 5% van de spotprijs betalen. De verwachte productie voor 2015 lag tot nog toe tussen 335.000 en 355.000 ounce goudequivalent, en dus zal de deal onmiddellijk substantieel bijdragen aan de winst per aandeel. Bovendien heeft Antamina nog heel wat exploratiepotentieel, met een waarschijnlijke levensduur van nog 30 tot 40 jaar. FNV verwees als argumentatie voor de significante zilverstream naar de uitzonderlijk hoge goudzilverratio van 74, tegenover een gemiddelde van 57 sinds 1972.

De Canadezen finaliseerden ook de eerder aangegane goud- en zilverstreamingdeal op de Cobre Panama-kopermijn van First Quantum. In totaal zal FNV 1 miljard USD bijdragen, waarvan in oktober een eerste schijf van 330 tot 340 miljoen USD. De opstart van de productie is gepland eind 2017, en de eerste elf jaar zal FNV gemiddeld 87.500 ounce goudequivalent ontvangen, en de volgende 23 jaar 62.500 ounce goudequivalent. De gediversifieerde portefeuille bestaat uit ongeveer 400 activa, waarvan er eind juni 45 in productie waren. 88% van de 109,4 miljoen USD omzet in het tweede kwartaal (+1,6% tegenover dezelfde periode vorig jaar) was afkomstig van edelmetalen (80% goud), terwijl het aandeel uit de olie- en gasroyalty’s (10,3 miljoen USD) terugviel, tot 9%.

Geografisch bekeken werd 41% van de omzet in Noord-Amerika en 41% in Latijns-Amerika gerealiseerd. Na het eerste semester staat de omzetteller op 218,6 miljoen USD, tegenover 211,8 miljoen USD vorig jaar (+3,2%) ondanks de lagere gerealiseerde prijzen, maar ondersteund door een productiestijging van 130.570 ounce goudequivalent naar 168.121 ounce (+28,8%). De recurrente bedrijfskasstroom (rebitda) daalde met 3,8%, tot 165,5 miljoen USD en de recurrente nettowinst met 34,8%, tot 45,8 miljoen USD of 0,30 USD per aandeel.

Conclusie

We zijn tevreden met de zilverstreamingovereenkomst van Franco Nevada. Het bedrijf beschikt nog over 800 miljoen USD voor nieuwe deals. Het unieke businessmodel bewijst opnieuw zijn kracht en zorgde sinds de beursgang in 2007, inclusief het jaarlijks stijgende dividend van momenteel 0,84 USD per aandeel of 1,72% brutorendement, voor een gemiddelde jaarlijkse return van 19%. We nemen het aandeel op in de Inside Selectie en bekijken een opname in de voorbeeldportefeuille.

Advies: koopwaardig

Risico: gemiddeld

Rating: 1B

Aandelen VS

Fout opgemerkt of meer nieuws? Meld het hier