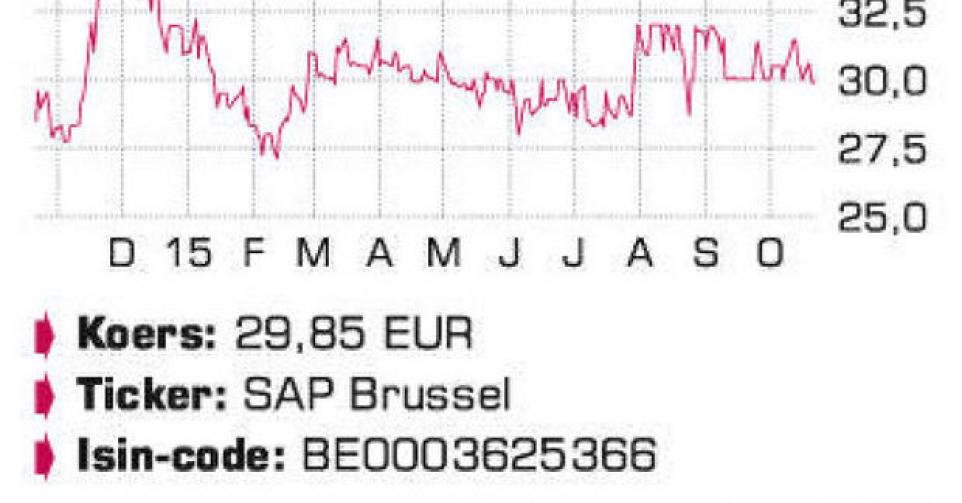

Sapec

De markt heeft de jongste jaren altijd zijn twijfels gehad over Sapec en meer in het bijzonder over de holding Naturener, die de belangen in alternatieve energie omvat.

Hoe meer de koers van Sapec in de periode 2006-2008 steeg door de aanwezigheid van de holding Naturener in de groep, des te meer stond de koers de jongste jaren onder druk door de blijvende aanwezigheid van Naturener. De doelstelling om het belang van 58,4% in de holding geheel of gedeeltelijk te verkopen, is grandioos mislukt. Naturener omvatte, naast zonneparken in Spanje, vooral windenergieprojecten in Noord-Amerika. De belangen in Naturener werden enkele jaren geleden ondergebracht in het filiaal Energia Limpia (49% Sapec). In het slechtst mogelijke geval wordt de garantie van Sapec ter waarde van 36 miljoen EUR uitgeoefend.

Het blijft afwachten wat de rechtszaak tussen Naturener en San Diego Gas & Electric over het Noord-Amerikaanse windmolenpark Rim Rock brengt. De start van de rechtszaak is weer verschoven, nu naar begin volgend jaar. Als het rampscenario zich voltrekt, kost dat Sapec dus nog eens 36 miljoen EUR of 26,7 EUR per aandeel aan afboekingen op het eigen vermogen. Het uitblijven van een deal over Naturener heeft de groep ook met een hoge nettoschuldenlast opgezadeld. Eind juni liefst 116 EUR per aandeel. Jammer, want de traditionele activiteiten van die kleine holding bevinden zich in de landbouw.

Daar zien we de situatie geleidelijk aan verbeteren. De landbouwactiviteiten zijn hoofdzakelijk gericht op Spanje en Portugal, al is meer en meer sprake van export, met de afdelingen bescherming en voeding van planten, chemie en milieu, distributie van voedingsproducten en de afdeling logistiek. De winst uit die activiteiten bedroeg in de eerste zes maanden 1,21 miljoen EUR (was nog 0,66 miljoen EUR verlies vorig jaar). Door het haast nulresultaat voor Naturener was sprake van een nettowinst van 1,20 miljoen EUR op groepsniveau of per aandeel 0,89 EUR.

De bedrijfswinst (ebit) daalde naar 11,67 miljoen EUR (was 13,1 miljoen EUR voor eerste halfjaar 2014), maar dat had vooral te maken met uitzonderlijke elementen. Als we binnen de divisies kijken naar uitschieters, dan valt vooral de scherpe omzetdaling (-29%) op van de divisie voedingsproducten. Dat heeft echter te maken met de afbouw van niet-rendabele producten, waardoor ook mede de groepsomzet terugviel van 240,1 naar 216,4 miljoen EUR. (bijna -10%). Maar de rendabiliteit van deze afdeling ging er flink op vooruit.

Opvallend is ook dat de divisie logistiek voor het eerst sinds lang uit de rode cijfers bleef. Om de zware schuldenlast te verlichten, mogen we niet uitsluiten dat de overblijvende industrieterreinen (96 hectare) in het Portugese Setubal dit of volgend jaar worden verkocht.

Conclusie

Al meerdere jaren doet het Sapec-aandeel niet mee aan de algemene beursklim. De erg lage waardering (onder meer minder dan 0,5 keer de boekwaarde) wordt gecompenseerd door een zeer hoge schuldenlast en de borgstelling voor Energia Limpia (boekwaarde kan van 70 naar 45 EUR per aandeel bij uitoefening borg).Het aandeel is dan ook enkel weggelegd voor mensen die een meer dan gemiddeld risico aankunnen en willen nemen.

Advies: koopwaardig

Risico: hoog

Rating: 1C

Aandelen België

Fout opgemerkt of meer nieuws? Meld het hier