Draghi doet het weer

Mario Draghi formuleerde geen nieuwe voorstellen, maar bleef koppig het gevoerde beleid verdedigen.

Loze beloftes volstaan. De afgelopen week begon in mineur, maar toen verklaarde Super Mario oftewel Mario Draghi, het hoofd van de Europese Centrale Bank (ECB), op donderdag dat hij het monetaire beleid van zijn instelling aan de toestand zou aanpassen. De tot dan opgestapelde verliezen werden in een mum van tijd weggeveegd. De pret kon niet op, en dat op alle markten.

Wat was er veranderd? Eigenlijk niets. Draghi formuleerde geen nieuwe voorstellen, maar bleef koppig het gevoerde beleid verdedigen. Officieel moet tegen het einde van dit jaar de gemiddelde inflatie binnen de eurozone 2% bereiken, zoals in september 2014 voorzien werd. Met een actuele inflatie van amper 0,2%, dalende grondstoffenprijzen en een tanende conjunctuur is de kans bijzonder klein dat dit streefdoel dit jaar wordt gehaald.

In dezelfde richting

Wat we eind vorige week beleefden, was zuiver technisch. Het is abnormaal dat alle markten in dezelfde richting ontwikkelen. Ten minste als men zich beroept op hun hoofdindexen. Markten zijn met elkaar verstrengeld via afgeleide producten. Hun aantal overschrijdt al jaren dat van hun onderliggende waarden. Afgeleide producten worden al jaren niet langer als verzekeringen gehanteerd – wat ze in theorie zijn – maar veeleer voor hun hefboomeffect.

Maar er is permanent een wisselwerking tussen beide markten: die van de onderliggende waarden en die van de afgeleide producten. In normale omstandigheden moet een afgeleid product zich aanpassen aan zijn onderliggende waarde. Op dit moment gebeurt het omgekeerde. Gevolg: meer volatiliteit en dus instabiliteit. En zodra markten in beweging komen, duwt het hefboomeffect van afgeleide product de koers van de onderliggende waarde in een bepaalde richting. De bewegingen zijn, met andere woorden, altijd overdreven.

De kans is dus groot dat men de komende dagen ‘correcties’ zullen meemaken die, als ze te snel en te hevig opduiken, de markten meer zullen verstoren dan stabiliseren. Dat technische aspect heeft dus weinig te maken met de groeivertraging in China of overproductie in het algemeen, zoals overal aangestipt wordt. Deze factoren bepalen de langetermijntrend, niet het dagelijkse marktgebeuren. Er hoeft maar ergens een verstorend element op te duiken en de bestaande afgeleide producten zullen de marktreacties een hele poos overdrijven.

Zwaar verlies bij Deutsche Bank

Het westerse bankwezen blijkt nog altijd verre van helemaal genezen. Sinds het door de crisis werd getroffen, hebben de banken te weinig ondernomen om de toestand te saneren. De banken kregen financiële steun van de betrokken regeringen en mochten het overgrote deel van hun verlieslatende schuldvorderingen overhevelen in speciaal daartoe opgerichte restbanken, al dan niet met staatswaarborg. De overige vorderingen werden verdoezeld door boekhoudkundige ingrepen.

Die schuldvorderingen bleven wel bestaan. Op hun vervaldag, als ze niet verlengbaar bleken, moesten ze hoe dan ook opgehoest worden. Momenteel kampen aardig wat banken – en niet de kleinste – met dat probleem. Het blijkt zo erg te zijn dat de ECB, voor wat de banken onder haar toezicht betreft, haar assistentie aanbood om de draagwijdte van de miserie in te schatten. Volgens gelekte ramingen zou hiermee een bedrag van zowat 700 miljard EUR gemoeid zijn. Onlangs moest Deutsche Bank een verlies van 7 miljard EUR opbiechten.

Een andere factor die het marktgebeuren de komende weken zal verstoren, zijn de vervroegde aflossingen van kasrijke bedrijven uit de groeilanden. Chinese en Russische ondernemingen vervangen in versneld tempo hun schulden in deviezen, hoofdzakelijk in dollar (USD), door er nieuwe aan te gaan in eigen munt. Het wisselrisico blijkt groter uit te vallen dan de hogere interestvergoedingen die ze voor hun vervangende leningen moeten uitkeren. Voor de betrokken marktoperatoren werkt dat verschijnsel averechts. Zij zien een deel van de vooraanstaande leningen met een hoge interest verdwijnen. De nieuwe schulden vallen ook buiten hun bereik en verkleinen hun inzicht in het bedrijfsgebeuren in die landen.

Veilingen Amerikaans staatspapier

De vervroegde aflossingen verklaren ook voor een stuk de zwakke prestatie van de betrokken munten. Dat de roebel (RUB) wordt geteisterd door de dalende petroleumprijs, staat natuurlijk buiten kijf, maar ook de terugbetalingen spelen een rol in zijn verzwakking. Die bedrijven moeten dollars aankopen om hun aflossingen te verwezenlijken.

Een andere factor die de dollar rechtstreeks aanbelangt, is de forse vermindering van de zogenaamde add-ons tijdens de veilingen van Amerikaans staatspapier. Centrale banken over de hele wereld beleggen hun dollars in Amerikaans overheidspapier. Zij nemen dan deel aan de veilingen, maar hun orders tellen niet mee bij het bepalen van de prijs (en dus de interestvoet) van dat papier. Ze worden automatisch toegevoegd aan de andere aankooporders. De Verenigde Staten hebben zich decennialang op die manier goedkoper kunnen financieren dan normaal. Add-ons vertegenwoordigden vaak 30% van het totaal. Sinds de crisis is het aandeel van Rusland en China, om de twee belangrijkste deelnemers te noemen, tot nul teruggevallen. Die twee landen verkopen nu stelselmatig een deel van hun uitstaand dollarpapier en ruilen de opbrengst ervan in goud. Het belang van de dollar op internationaal niveau verkleint hierdoor, net zoals de invloed van de Verenigde Staten op die landen.

Forse muntschommelingen

Op de wisselmarkt was de activiteit hectisch. De deviezen schommelden hevig. De meeste wisten hun verliezen op het einde van de week volledig goed te maken en zelfs positief af te sluiten. Zo herwon de Australische dollar (AUD) 3,35%, de Canadese (CAD) 3,5% en de Nieuw-Zeelandse (NZD) 3%. Bij de hoogrentende munten kon de rand (ZAR) 2,3% terrein herwinnen, terwijl de roebel (RUB) zijn verlies wist te beperken tot 1,4% en de real (BRL) tot 0,9%. De USD klom met 1%.

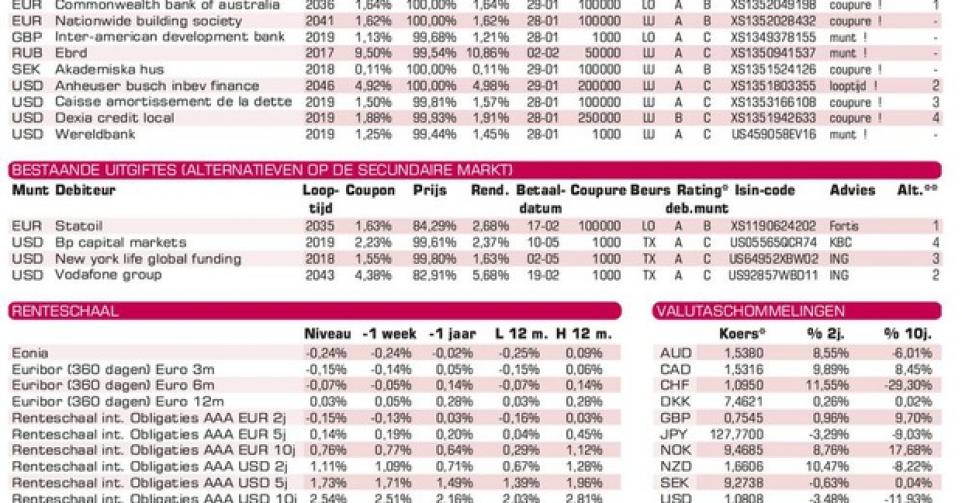

Op de kapitaalmarkt keek iedereen de kat uit de boom. De activiteit hervatte pas echt op donderdag. De koersschommelingen waren er dan ook spectaculair. Opvallend was het puike herstel van alle energiewaarden in EUR en in USD, uitgezonderd de Amerikaanse oliebedrijven. Casino, de Franse warenhuisketen, kreeg rake klappen te verwerken nadat het ratingagentschap Standard & Poor’s een mogelijke verlaging heeft aangekondigd. Er was in het algemeen geen eenduidig beeld. De renteschalen gleden weliswaar verder omlaag.

Primaire markt even stil

De primaire markt lag ook stil tijdens de eerste helft van afgelopen week. Banken brengen nog altijd reuzenleningen uit, meestal nulcoupons. Dat de kwaliteit een rendementsverschil teweegbrengt, wordt deze week verduidelijkt met drie gelijklopende dollarleningen. De drie driejarige uitgiften bieden een rendement dat markttechnisch correct is. EBRD (AAA, supranationaal) in RUB richt zich tot beleggers die over stalen zenuwen beschikken. Het meerrendement van die eenjarige uitgifte dekt een wisselrisico van 9,8%. De RUB verloor al 6% sinds het begin van dit jaar.

Obligaties

Fout opgemerkt of meer nieuws? Meld het hier