Erg hectische week

Er waren de besprekingen over een verlenging van de Griekse schuld en de uitslag van de Britse verkiezingen, maar wat hun uitkomst ook moge wezen, ze verklaren niet de omvang van de bewegingen die de afgelopen week werden geregistreerd.

Specialisten waren snel om aan te tonen dat de stijging van de petroleumprijs het inflatiegevaar nieuw leven had ingeblazen, waardoor de renteschalen opwaarts herzien moesten worden. Niemand stond echter stil bij de vraag waarom de petroleumprijs plots toegenomen was. Zodat niemand nu kan zeggen of we te maken hebben met een trendommekeer of niet. We weten dus niet of de beweging duurzaam zal zijn.

Verstrakte rentecurve

Ook de Britse verkiezingen hebben voor heel wat onrust gezorgd. Maar zodra de uitslag bekend was, bleek het herstel niet van een dergelijke omvang dat het in staat was om de verliezen van het begin van de week goed te maken. Ook de monetaire gulheid van de Europese Centrale Bank (ECB) wordt aangehaald. Maar dit is geen nieuws. Iedereen wist dat, door haar toedoen, krapte op de kapitaalmarkt zou ontstaan. En normalerwijze zorgt een krapte eerder voor prijsstijgingen dan omgekeerd. Was de reden effectief een toenemend inflatiegevaar, dan had men de verhoging van de rentecurve moeten meemaken. Nu is ze verstrakt, precies omdat het langetermijnpapier massaal van de hand werd gedaan, terwijl het kortlopende vrij goed standhield.

Met andere woorden, de verklaring is elders te zoeken. Ze is dan ook eerder technisch dan psychologisch. Op de eerste plaats is er de tussenkomst van de ECB op de kapitaalmarkt. Zoals aangestipt, roomt ze het aanbod op de markt af. Dat vertaalt zich niet alleen in krapte, maar ook in een hogere volatiliteit van de koersen. De volatiliteit wordt meestal berekend aan de hand van de standaarddeviatie, een statistisch begrip dat eigenlijk de betrouwbaarheid van een gemiddelde weergeeft en weinig inzicht biedt in de beweeglijkheid van een notering. Economisten staan zelden stil bij dergelijk ongerijmdheden.

Hoge volatiliteit

Tal van financiële producten, voornamelijk gestructureerde en afgeleide, hanteren de volatiliteit in hun berekeningen. Als die plots begint te stijgen, oefent ze een averechtse invloed uit op de waardering van die producten. Wat tot herschikkingen leidt die op hun beurt de volatiliteit verder aanwakkeren. Ook de termijnmarkten zijn onderhevig aan de volatiliteit. Eens die toeneemt, zijn de operatoren verplicht om grotere borgen af te geven om hun posities te handhaven. Zijn ze daartoe niet in staat, dan wikkelen ze hun posities af, met alweer een grotere koersvolatiliteit als gevolg.

De eerste tekenen van ongemak zagen we de week voordien, toen Duitsland last ondervond om zijn nieuwe vijfjarige lening te plaatsen. Ondanks de wetenschap dat het merendeel van de stukken ooit bij de ECB zou belanden, bleven de investeerders thuis. Zonder regelmatige inbreng van nieuwe stukken zal de markt sneller ontwricht worden dan verwacht. Dat beseffen speculatief aangelegde beleggers heel goed. Zeker zij die de renteverschillen benutten (carry trade). Zij waren dan ook bij de eersten om hun posities te verlichten.

Nieuw evenwicht

Nu is de vraag of de markt snel een nieuwe evenwicht zal vinden. De kans is echter groot dat de aanpassing nog een hele poos zal duren. Naast de zuiver technische gevolgen die de toenemende volatiliteit veroorzaakt, zijn er nog financiële en politieke die verder roet in het eten zullen gooien. Zeker voor de eurozone. De uitslag van de Britse verkiezingen biedt misschien soelaas op korte termijn, maar vormt geen duurzame waarborg. Te meer omdat de Schotse onafhankelijken zwaarder zullen wegen dan ooit. De plaats van de City, de hoofdbankier van de eurozone, zou sneller in het gedrang kunnen komen dan voorzien.

Vervolgens blijven de moeizame besprekingen met Griekenland parten spelen. Deze week moeten de Europese ministers van Financiën beslissen of ze de aanvullende schijf vrijmaken of niet. Voor de Griekse regering maakt het eigenlijk weinig uit. Zij beweert dat ze voldoende geld over heeft om de schuld tegenover het Internationaal Monetair Fonds (IMF) eind deze maand te kunnen terugbetalen. Ze heeft echter geen cent meer over om de overige schuldeisers te vergoeden, d.w.z. de Eurogroep en de ECB.

Griekse kwestie

De ministers moeten tot een besluit komen. Zij verlangden dat hun delegaties in Athene de zaken zouden klaren, maar dat heeft de Griekse minister van Financiën, Yanis Varoufakis, met klem geweigerd. Niemand zal dus voorbereid aan de besprekingen deelnemen. Wat betekent dat de zaak eerder politiek dan wel financieel-economisch zal moeten worden opgelost. Iets wat de Griekse regering steeds verlangd heeft.

Komen de ministers niet tot een akkoord in de loop van de week, dan zullen niet alleen de rentetarieven verder opwaarts bewegen, maar dan zal ook de euro (EUR) rake klappen te verduren krijgen. Voorlopig hield hij goed stand op de wisselmarkt. Hij eindigde de week lichtjes hoger, hoewel hij het overgrote deel van de winst vrijdag moest afstaan. Alleen de Zwitserse frank (CHF) klom 1% hoger. Ook de Russische roebel (RUB) werd opgepept door de stijgende petroleumprijzen en won 1,3%.

Scherpe correctie

Op de kapitaalmarkt zonken de Europese soevereine emittenten verder weg, ook het langetermijnpapier verloor alweer heel wat pluimen (tot meer dan 10%). Het rommelpapier hield goed stand. De trend was echter dalend gericht bij al de gevestigde munten. Men telde 3 tot 15 maal meer dalende stukken dan omgekeerd.

De primaire markt wordt nog steeds overspoeld met nieuwe uitgiften. De meeste zijn dan ook van reuzenomvang, zelden weggelegd voor de particuliere belegger. Hun intekenperiodes zijn meestal erg kort. De 5 belangrijkste van voorbije week heten AbbVie, de Amerikaanse farmareus, die niet minder dan 16,7 miljard dollar (USD) uitbracht, gevolgd door Royal Dutch Shell met 10 miljard, Apple met 8 miljard, Enterprise Products, de Amerikaanse pijpleidingenbedrijf, met 2,5 miljard en Boston Scientific, de Amerikaanse producent van medisch apparatuur, met 1,85 miljard.

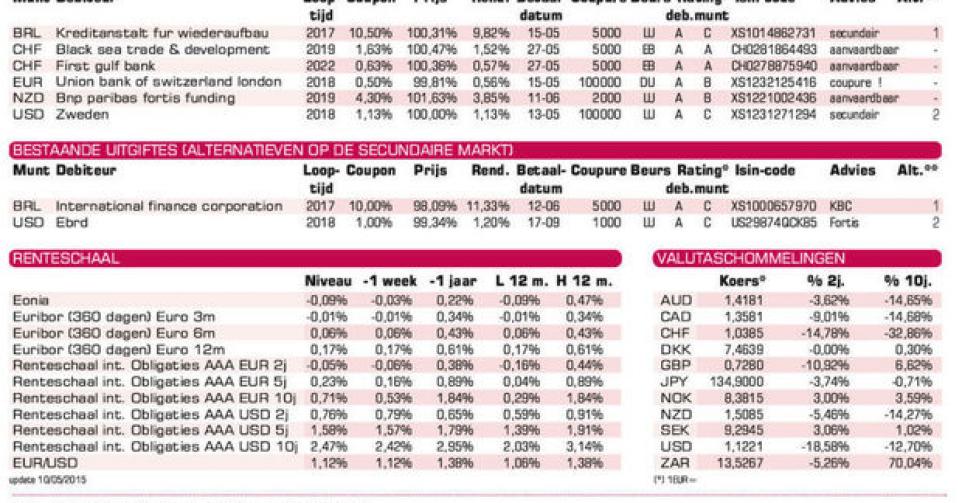

Voor de particuliere belegger was er bitter weinig voorhanden. De nieuwe schijf van KfW (AAA, met Duitse staatswaarborg) in Braziliaanse real (BRL) is afgeraden. De bestaande schijf is immers te koop tegen 99,3% (10,78%). U vindt echter beter met IFC (AAA, supranationaal, alt.1) mits kosten en prijsverschil lager dan 2,05% uitkomen. De BRL raakte 2,4% kwijt de afgelopen week. BNP Paribas Fortis Funding (A2) in Nieuw-Zeelandse dollar (NZD) is technisch correct. We zijn echter geen voorstander van dergelijke leningen omdat ze te klein van omvang zijn om een vlotte verhandelbaarheid te waarborgen. De NZD verloor 2,4% de afgelopen week.

Obligaties

Fout opgemerkt of meer nieuws? Meld het hier