Federal Reserve wacht af

De dollar (USD) en de euro (EUR) gedroegen zich als exotische munten, zo hevig waren de schommelingen de afgelopen week.

Het zijn vooral de wissel- en de kapitaalmarkten die worden gestoord door de monetaire expansie ingeluid door de Europese Centrale Bank (ECB). De storing wordt nog versterkt door de afwachtende houding van de Amerikaanse centrale bank (Fed). De dollar (USD) en de euro (EUR) gedroegen zich als exotische munten, zo hevig waren de schommelingen de afgelopen week.

Op woensdag ging de USD nog fors lager, om dan bijna even spectaculair te stijgen op donderdag en weer te dalen op vrijdag. De Amerikaanse munt eindigde de week met een verlies van 1,9% tegenover de EUR. Die verstevigde tegenover de meeste munten de afgelopen week, hoofdzakelijk om technische redenen.

Repo-rente omhoog

Door de aankopen van overheidspapier door de ECB klimmen de repo-tarieven fors. Banken mobiliseren graag staatspapier om hun repo-activiteiten te financieren. Wanneer een bank een kastekort ondervindt, leent ze op de repo-markt het nodige geld bij een andere bank met een kasoverschot in ruil voor staatspapier dat ze in pand geeft. De lening loopt enkele uren tot enkele dagen en leidt altijd tot een tegenovergestelde beweging op de vervaldag. Vandaar de benaming repurchase agreement of kortweg repo. De rentevergoeding hiervoor is minimaal en wijkt zelden af van de gangbare kortetermijntarieven. Vandaag ziet de toestand er anders uit.

Banken ruilen voortaan hun staatspapier niet alleen tegen een hogere vergoeding, maar ook voor een veel kortere duur dan vroeger. Dat heeft tot gevolg dat de repo-markt enerzijds uitgeput geraakt en dat de banken anderzijds alsmaar meer staatspapier op de kapitaalmarkt opnemen. De koersen van alles wat als dekking of pandgeving kan dienen, stijgen onverminderd voort. Het betreft zowel stukken van de Europese lidstaten, uitgezonderd die van de periferie, als die van internationale of door een staat gewaarborgde instellingen, liefst met een lange restlooptijd – die brengen immers nog iets op. Met als gevolg dat de renteschalen verder doorzakken en afvlakken.

Zweden onder nul

Die ontwikkeling wakkert de deviezenoorlog verder aan. De Zweedse centrale bank besloot vorige woensdag haar officiële tarieven verder te verlagen. Nu staan ze allemaal onder nul. De Riksbank past eveneens een monetaire versoepeling toe van 30 miljard kronen (SEK) per maand. De SEK verloor meteen 1,6% tegenover de EUR en staat op zijn laagste niveau sinds de aanvang van de crisis.

De Chinese centrale bank kwam op de wisselmarkt tussen om haar munt, de yuan (CNY), te stabiliseren. Het land blijkt te kampen met kapitaalvlucht en neemt maatregelen om dat de counteren. De CNY verloor 1% inmiddels. De politieke onrust in Brazilië zorgde voor een kapitaalvlucht die de real (BRL) 3,8% kostte. De geplande renteverlaging in Groot-Brittannië woog op het pond (GBP), dat 1,4% kwijtraakte. Ook de Australische dollar (AUD) gaf 1,3% prijs nu de centrale bank haar monetaire aanpak wenst te versoepelen. Bij de exotische munten pronkte de Zuid-Afrikaanse rand (ZAR) met een winst van 0,9%.

Griekse crisis

De komende weken kunnen weer chaotisch verlopen in de eurozone. De Griekse crisis zal opnieuw alle aandacht krijgen. Het schiereiland moet alweer een nieuw plan op tafel leggen om het beloofde geld te ontvangen. Blijkbaar willen de leden van de trojka iets lezen dat naar hun wens geformuleerd is. De tijd dringt echter. Het is niet zozeer een geldtekort dat het schiereiland zou treffen – Griekenland kan altijd met cheques en bons de zaken tijdelijk opvangen – dan wel de verdaging van terugbetalingen aan de geldschieters.

Eerste Minister Tsipras lijkt niet van plan veel toegevingen te doen. Hij eist de storting van de interesten op de Griekse staatsleningen in handen van de ECB (zo’n 1,9 miljard EUR). Inmiddels is hij ook begonnen met de doorlichting van de schulden. Een twintigtal specialisten – tien buitenlanders en tien Grieken, onder de leiding van de Belg Eric Toussaint – moeten zich uitspreken over de legitimiteit van de schulden. De kans is groot dat meer dan de helft ervan wordt verworpen. Hij heeft ook zijn bezoek aan Rusland een maand vervroegd, een land dat onlangs een financieel reddingsplan voor Cyprus heeft goedgekeurd. Hij houdt dus achterpoortjes open om de druk op de Europese instanties ten gepaste tijde te verhogen.

Langetermijnpapier

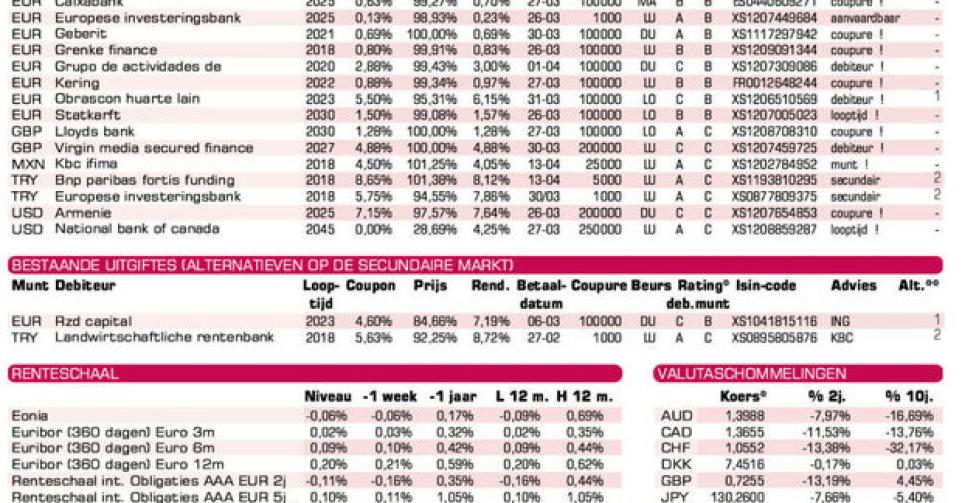

Op de primaire markt haast iedereen zich om leningen uit te geven tegen ongezien gunstige voorwaarden. Ook de vraag naar langetermijnpapier door institutionele beleggers spoorde menig emittent aan zulk papier uit te brengen. Wanneer het een soevereine emittent betreft, is er weinig op aan te merken, tenzij dat de rentevergoeding aan de lage kant blijft. Voor bedrijfsuitgiften ziet het er anders uit.

Het is nooit duidelijk waarvoor de opbrengst van nieuwe uitgiften benut wordt. Leningen die als doel hebben dividenden of de inkoop van eigen aandelen te financieren, zijn te vermijden. Andere, die als vervanging van vervallen leningen dienen, komen alleen in aanmerking als de rentevergoeding voldoet aan de huidige marktvoorwaarden. En als ze voor een verruiming van de activiteiten zorgen, zijn ze altijd te verkiezen. Dit geldt voor de twee Spaanse bouwbedrijven Grupo Actividades de Construccion y Servicios (zonder rating) en Obrascon Huarte Lain (B1). Ze richten zich jammer genoeg tot institutionele beleggers.

Voor particuliere beleggers is er niet veel voorhanden. De tienjarige EIB (supranationaal, AAA) in EUR brengt te weinig op. KBC Ifima (A) geeft een driejarige lening uit in Mexicaanse peso (MXN). Het rendement is in lijn met de marktvoorwaarden. Let wel, de lening bevat een bail-inclausule – KBC mag de lening ogenblikkelijk de lening teniet doen in geval van financiële moeilijkheden – en het uitgiftebedrag zal afhangen van het aantal inschrijvingen (geen vlotte verhandelbaarheid). Geen van beide emissies in Turkse lira (TRY) verdient een aanbeveling. U vindt probleemloos beter op de secundaire markt. De TRY is alleen koopwaardig voor hen die een wisselverlies goed te maken hebben en als de stukken flink onder pari (100%) aangekocht worden.

Obligaties

Fout opgemerkt of meer nieuws? Meld het hier