Na regen komt zonneschijn

Er zijn geen bewijzen voor de stelling dat een minimum aan inflatie nodig is om de conjunctuur duurzaam aan te zwengelen. Kan een zwakke economie zo’n kostenstijging wel dragen?

De stijging van de petroleumprijs en de gunstigere economische ontwikkeling in China volstonden om de markten op te peppen. Maar het herstel van de Chinese conjunctuur is nog geen waarborg dat andere landen daarvan profiteren. De euforie zou dus wel eens voorbarig kunnen zijn. Veel ernstige problemen kunnen de toestand eensklaps weer van richting doen veranderen.

Op monetair gebied krijgt men te horen dat er een minimum aan inflatie nodig is om de conjunctuur duurzaam aan te zwengelen. Er zijn echter geen bewijzen om die stelling te staven. Wel kan worden gezegd dat het conventionele monetaire beleid alleen invloed uitoefent als er inflatie is. Economisch is een minimum aan inflatie ook nodig om de schuldenlast gemakkelijker te torsen. En omdat de westerse economieën op krediet berusten, is het begrijpelijk dat de meeste economen die stelling verdedigen.

In dat opzicht kan men een prijsstijging van olieproducten toejuichen. Maar kan een zwakke economie zo’n kostenstijging wel dragen? Wie gaat die prijsstijging betalen? Er schort iets aan de economische modellen en theorieën. Inflatie mag niet selectief te werk gaan. Het huidige politieke beleid is overal gericht op een kostenvermindering, behalve als het over militaire aangelegenheden gaat. Zonder een rechtvaardige verdeling van de kosten en baten over de hele maatschappij kan men onmogelijk de duurzaamheid van zo’n verbetering waarborgen.

Te meer omdat de plotse stijging op vrij subjectieve factoren berust. Men moet de uitslag van de bijeenkomst van de OPEC-landen in Doha afwachten om de draagwijdte van de verbetering beter in te schatten. Daar kunnen tal van verrassingen van komen. De euforie over China is nog minder te begrijpen, eerst en vooral omdat het land zichzelf eerst zal bedienen. Buitenlandse bedrijven komen op de tweede plaats en mogen de kruimels opnemen. Zij kunnen alleen profiteren als de Chinese gezinnen voldoende verdienen en de voorkeur geven aan hun producten. Gelet op de geopolitieke spanningen, is die zekerheid ver te zoeken.

Latente problemen

De markten hebben ook geen rekening gehouden met de latente problemen waarmee ze in de toekomst geconfronteerd worden. De meest nijpende heten Griekenland en Brazilië. Ze worden op de voet gevolgd door de migrantencrisis in Europa, de herfinanciering van de banken in Italië en de mogelijk brexit van Groot-Brittannië. Om dan te zwijgen over de zuivere monetaire problemen die de westerse centrale banken veroorzaken met hun beleid. Het meest verontrustend is dat de beleidsdragers niet langer weten hoe ze de zaken moeten beheren. Volgens de westerse centrale banken zitten we op het goede spoor. Maar wie even de rapporten van het Internationaal Monetair Fonds (IMF), de Bank voor Internationale Betalingen (BIB) of zelfs de Organisatie voor Economische Samenwerking en Ontwikkeling (OESO) raadpleegt, stelt vast dat die instellingen er anders over denken, tot andere besluiten komen en allemaal aan de alarmbel trekken.

Banken hebben er nog altijd belang bij koersen regelmatig van richting te doen veranderen. Als hoofdmarkthouders bepalen zij de richting van de koersbewegingen. Ze vergroten en versnellen die bewegingen dankzij de aanwezigheid van afgeleide producten. En zodra de schommelingen bepaalde niveaus bereikt hebben, schuimen ze de markt af. Niet te vergeten dat er een hele reeks maatregelen in het verschiet zijn. Zo moeten Amerikaanse banken meer kapitaal moeten vergaren, willen ze in hun stresstests slagen.

Dollarherstel

De grootste koersschommelingen werden de afgelopen week op de wisselmarkt opgetekend. De olieprijsstijging duwde de dollar (USD) 0,7% hoger tegenover de euro (EUR). Diezelfde prijsstijging, gekoppeld aan gunstigere perspectieven in China, verplaatste de aandacht van de operatoren op hun economische betekenis voor Groot-Brittannië. Het gevaar en de gevolgen van de Brexit werden tijdelijk opzijgeschoven en het pond (GBP) herwon moeiteloos 1,45%. De grondstoffenmunten presteerden ook fantastisch. De real (BRL) veegde alle gevaar van een presidentiële afzetting van de kaart en won 5,5% de afgelopen week. De rand (ZAR) volgde met 4,1%. Ook de aussie (AUD) en de kiwi (NZD) werden verondersteld te genieten van de versnelde groei uit China en klommen respectievelijk met 3 en 2,6%. Ook de roebel (RUB) verdapperde 2%. Dit zijn allemaal overdreven reacties die men kan benutten om posities bij te sturen.

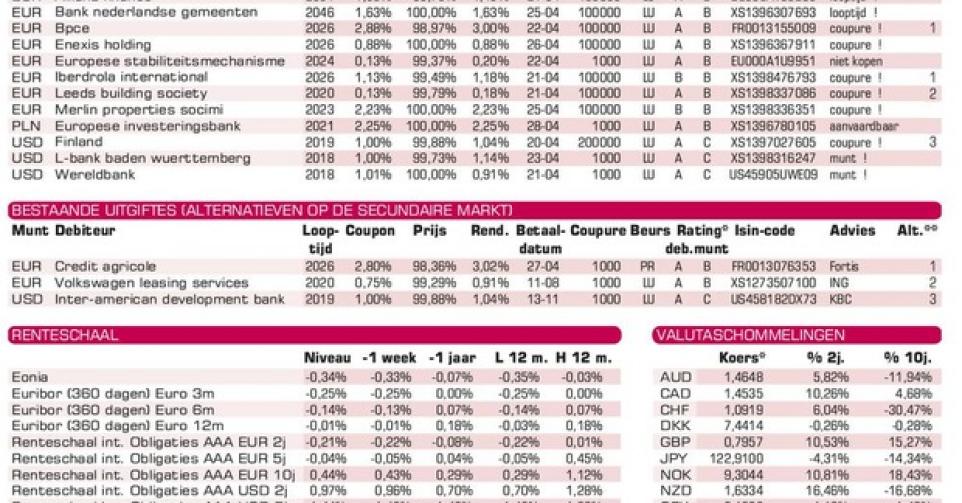

Op de kapitaalmarkt was de toestand bedenkelijker. Uit dezelfde stellingen als hiervoor beschreven, leidden de beleggers af dat de rentetarieven opwaarts moeten ontwikkelen. De markten waren daardoor ronduit naar beneden gericht, met een lichte stijging van de renteschalen als gevolg. Dat belette niet dat sommige debiteurs voortreffelijke prestaties konden neerleggen. Zo klommen alle Italiaanse banken fors, tot zelfs winsten van meer dan 5%. De petroleumwaarden boerden ook fors vooruit, net als de stukken van groeilanden. Het langetermijnpapier van Europese soevereine emittenten lieten het daarentegen afweten. In USD deed zich een merkwaardig verschijnsel voor: stukken van olieproducerende bedrijven herstelden fors terwijl die van energiedistributeurs overal achteruit boerden.

Het papier in hoogrentende munten was het enige dat vooruitgang boekte, met uitzondering van dat uitgedrukt in AUD en NZD. In de eerste groep telden men gemiddeld driemaal meer opwaarts gerichte stukken dan omgekeerd. Bij de overige munten was de verhouding precies omgekeerd. De huidige koersbewegingen zijn selectief en kunnen benut worden om posities aan te passen.

Massale uitgiften

De primaire markt was eveneens onderhevig aan de heersende gemoedsverandering. Banken blijven massaal uitgeven, hoofdzakelijk in EUR en in USD. Vooraanstaande bedrijven maken gebruik van de zeer lage rentestand en het vooruitzicht dat hun stukken door de Europese Centrale Bank in het kader van haar monetaire versoepelingsbeleid in aanmerking komen. De Duitse verzekeringsreus Allianz (Aa3) is daarvan een voorbeeld. Het Spaanse vastgoedbedrijf Merlin (BBB) brengt een zevenjarige lening in EUR uit, die 2% meer biedt dan het marktgemiddelde. Ze is alleen koopwaardig als u gelooft in het herstel van de Spaanse bouwsector.

De Nederlandse gas- en elektriciteitsverdeler Enexis (A+) biedt slecht 28 basispunten meer dan het marktgemiddelde met zijn 10-jarige uitgifte in EUR, half zoveel als de Spaanse Iberdrola (BBB). Hongarije (BB+) geeft u de mogelijkheid om te beleggen in yuan (CNY) vanuit Londen. De kans is echter klein dat men nog stukken tegen intekenvoorwaarden kan bemachtigen. Het stuk wisselt nu al tegen 101,6% van eigenaar op de grijze markt.

Obligaties

Fout opgemerkt of meer nieuws? Meld het hier