Turbulentie blijft

Obligatiebeleggers doen er goed aan te beseffen dat dit jaar heel wispelturig zal blijven.

Is er een boemerangeffect in de maak? De deviezenoorlog begint averechtse gevolgen te hebben: de spanningen zouden weleens naar het Westen kunnen overwaaien. Tot voor kort verdween een aanzienlijk deel van de monetaire vrijgevigheid van de westerse centrale banken naar de groeilanden. Brazilië was in 2008 het eerste land dat zich daarover beklaagde. Het besefte dat het toestromende kapitaal zuiver speculatief was. Het kapitaal belandde zelden in investeringsprojecten en nam nooit deel aan de economische ontwikkeling van het land. Brazilië heeft sindsdien tal van kapitaalbeperkingen ingevoerd. Allemaal tevergeefs, omdat de westerse centrale banken meer geld in het bankwezen bleven pompen dan de groeilanden konden trotseren.

Sinds de aankondiging van de reductie van die westerse vrijgevigheid, in maart vorig jaar, maken de markten zich zorgen over de uitwerking van die plannen. Nu konden we daarvan een staaltje meemaken. Hoe meer de Amerikaanse centrale bank (de Fed) haar monetaire expansie inperkt, hoe meer banken en andere speculanten hun beleggingen repatriëren. Officieel doen ze dat om het toenemende risico van een mogelijke groeivertraging in die landen te vermijden.

Gerepatrieerde kapitalen

De eigenlijke bedoeling is de kunstmatig lage rentestand zo lang mogelijk te handhaven. Het overgrote deel van het gerepatrieerde kapitaal belandt immers in overheidspapier en zorgt ervoor dat de renteschalen, in het Westen, verder omlaag glijden. Het westerse bankwezen is daarbij gebaat, want het moet dringend vers geld vergaren om het hoofd te bieden aan de stresstests die hen te wachten staan. Ze sporen de institutionele beleggers aan om op hun beurt hun geld te repatriëren. Maar dat spel kan niet lang doorgaan. De economische groei is veel te broos om zo’n toevloed op te vangen.

Als we de laatst beschikbare groeicijfers uit de Verenigde Staten bekijken, dan blijkt dat de verbetering afkomstig is van een stijgende consumptie. De uitvoer veerde op dankzij de wapenverkoop. De vastgoedmarkt kromp weer, de investeringen stegen met slechts 0,1%. Zelfs de voorraden, die vroeger een aanzienlijk deel van de vooruitgang opleverden, stegen deze keer met 0,4%. Met andere woorden: de groei is vooral afkomstig van de financiële sector en berust op herwaarderingen. Ze heeft geen duurzaam karakter.

Door de deviezenoorlog aan te wakkeren beperken de westerse landen hun groeiperspectieven. Hun economieën, als die niet uitsluitend op de consumptie berusten, kunnen alleen overeind blijven als ze uitvoeren. Verarmen de groeilanden, dan verkleint de uitvoercapaciteiten van de westerse landen. De deviezenoorlog zal spoedig uitmonden in een westerse deviezenoorlog. Japan bijvoorbeeld is niet gebaat met wat er nu gebeurt. De regering-Abe poogt al meer dan een jaar om de conjunctuur aan te zwengelen door een soepel monetair beleid te voeren. Op die manier kan Japan gemakkelijk zijn producten verkopen. Maar sinds de deviezenoorlog woedt, is de yen (JPY) met 4,75% versterkt tegenover de euro (EUR), waarvan 1,5% de afgelopen week. Op die manier dreigt de politiek van de Japanse regering in duigen te vallen.

Aangepaste schuldbewijzen

Het enige land dat daar voordeel uit haalt, is China. Door de kortzichtigheid van het westerse bankwezen neemt zo niet het gezag, dan wel de invloed van China bij de groeilanden toe. We herhalen nogmaals dat China de voorkeur geeft aan ruilhandel. Wat er vandaag op de wisselmarkten gebeurt, kan alleen maar de drang naar zulke handelsovereenkomsten vergroten. Bovendien is de kans groot dat de dollar door die gebeurtenissen hoe langer hoe meer wordt gemeden als reservemunt.

De Amerikaanse schatkist is zich daarvan bewust. Ze moet er echter voor zorgen dat alle landen van de wereld dollars blijven gebruiken en dat ze daarna liefst, als wisselreserves, in Amerikaanse overheidspapier beleggen. Ze wil nu, in samenwerking met de Fed, overleg plegen met alle landen om aangepaste schuldbewijzen uit te geven. De afgelopen week heeft ze voor het eerst obligaties uitgebracht met een veranderlijke coupon, gekoppeld aan de marktrente. De vraag ernaar was overweldigend. De Amerikaanse schatkist kreeg voor niet minder dan 85 miljard USD aankooporders binnen (waarvan een groot deel afkomstig van het gerepatrieerde kapitaal), terwijl ze slechts 15 miljard uitgaf.

De Verenigde Staten moeten een schuld van 15.000 miljard USD weten te vervangen. Zolang de rentetarieven laag blijven en er wat spanningen op de markten heersen, vormt dat geen probleem, op voorwaarde welteverstaan dat iedereen de USD nog aanvaardt. Wat vandaag gebeurt, is dus een gevaarlijk spel.

Dat de deviezenoorlog zuiver speculatief is, valt af te leiden uit het gedrag van de obligatiemarkt. Was er echt een afkerig gedrag jegens sommige landen, dan stortte niet alleen de munt, maar de hele obligatiemarkt in elkaar. Dat is niet gebeurd. De meeste stukken verloren weliswaar terrein, maar dat was vooral toe te schrijven aan de monetaire reactie van de betrokken centrale banken. Die hebben hun leidinggevende rentetarieven opgetrokken, wat natuurlijk een daling van de obligatiekoersen veroorzaakte. Maar in geen geval een instorting.

Herstel Turkse lira

De monetaire ingrepen slaagden er niettemin in de inzinking van de munten te vertragen. Sommige herstelden eventjes, zoals de Turkse lira (TRY) die 3,7% herwon tegenover de EUR, deels doordat de EUR zelf terrein verloor tegenover de gevestigde munten. De Braziliaanse real (BRL) klom met 0,5%. De Zuid-Afrikaanse rand (ZAR) daarentegen verloor 0,4% en de Russische roebel (RUB) zakte 1,3% lager. De EUR verloor terrein tegenover de USD (-1,3%), de JPY (-1,5%) en het pond (GBP) -0,9%. De Noorse kroon (NOK) ging 1,4% achteruit, in tegenstelling tot de Australische dollar (AUD), die 1,3% verstevigde.

Voor particuliere beleggers zijn dat buitenkansen om de posities in die munten te verruimen. Wel moeten ze beseffen dat ze dit jaar nog heel wispelturig zullen ontwikkelen. Het is beter af te wachten tot de markt bedaart vooraleer in te stappen. De ZAR, de RUB en de BRL blijven interessant, uitsluitend voor de lange termijn (doorrollen van posities is noodzakelijk in geval van wisselverlies). De TRY daarentegen is te mijden.

Uitgifte teruggetrokken

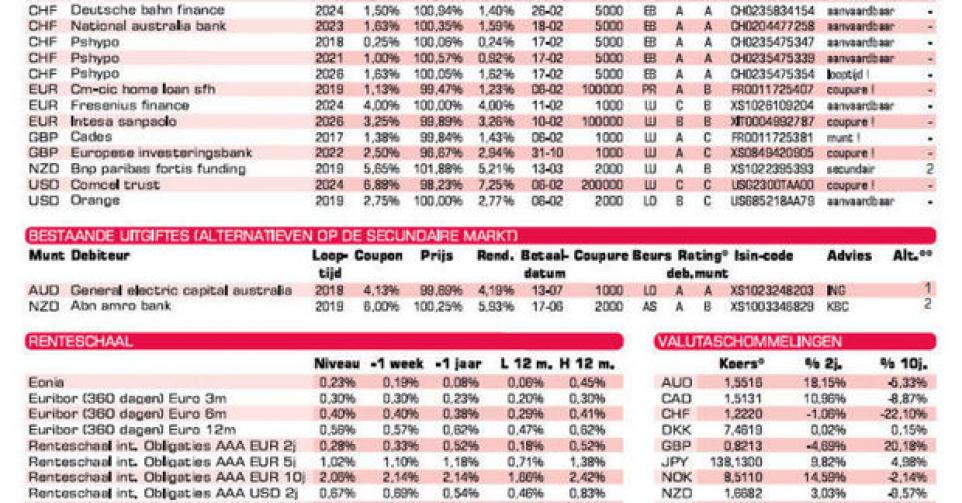

De activiteit op de primaire markt ondervond heel wat hinder van de wisselperikelen. Zo had KBC(A-) via haar financieringsmaatschappij een TRY-uitgifte gepland. De bank heeft ze voorlopig teruggetrokken. Het stuk bood 8,76% op drie jaar, terwijl de rentestand al ruim boven de 10% zit. De uitgifte in AUD werd gehandhaafd, maar ze is weinig aantrekkelijk. We verwijzen naar GEC Australia (A1, alt. 1) die kwalitatief beter is en 4,19% opbrengt, in lijn van de marktvoorwaarden. Dat stuk krijgt de voorkeur, zolang de kosten en het prijsverschil lager dan 2,37% uitkomen.

BNP Paribas Fortis (A2) in Nieuw-Zeelandse dollar (NZD) is eveneens te duur. Opteer voor ABN Amro (A2, alt. 2), uit dezelfde sector, als de kosten en het prijsverschil kleiner uitvallen dan 3,13%. Het Duitse hospitaalconcern Fresenius (Ba1) biedt 4% op tien jaar in EUR, 1,85% meer dan het marktgemiddelde. Dat is dus vrij scherp geprijsd, maar nog altijd aanvaardbaar. Het stuk wisselt al ruim boven pari van eigenaar op de grijze markt, tegen 102,1%. CADES (AA, met Franse staatsgarantie) en EIB (AAA, supranationaal) brengen allebei een uitgifte in GBP uit. De voorwaarden zijn markttechnisch in orde. Die uitgiften komen in aanmerking voor al wie GBP benut. Bij de EIB zijn er 99 dagen verlopen interesten te vergoeden.

Obligaties

Fout opgemerkt of meer nieuws? Meld het hier