Tessenderlo Group schrapt dividend

Wat al enige tijd kon worden gevreesd, is nu een feit. Bij de bekendmaking van de cijfers over het derde kwartaal heeft Tessenderlo Group aangekondigd dat het aan de algemene vergadering zal voorstellen om geen dividend uit te keren over het boekjaar 2013.

Over de boekjaren 2008-2012 heeft Tessenderlo Group telkens 1 EUR netto per aandeel betaald, hoewel de groep door een zeer moeilijk transformatieproces ging. De invloed van de nieuwe referentieaandeelhouder Picanol begint duidelijk al volop te spelen. Maar op basis van de opnieuw teleurstellende cijfers in het derde kwartaal valt een dividend van 1 EUR netto nog moeilijk te verdedigen.

Vooral de stevige margedruk bij Akiolis weegt sterk op de groep. Die dochter, die dierlijk en plantaardig afval verwerkt, wordt geconfronteerd met een grotere concurrentie in de ophaling van volumes in Frankrijk. De omzet in het derde kwartaal daalde met 19,8%, de recurrente bedrijfskasstroom (rebit) met 28,9% en de recurrente bedrijfswinst (rebit) met 44,6%, tot 8,2 miljoen EUR. Het transformatieproces wordt voortgezet. In september stapte de groep uit haar profielenactiviteiten, en nu heeft ze de intentie haar fosfatenactiviteiten in de minerale chemie te verkopen, met uitzondering van de fosfaatproductie in Ham. Het is duidelijk dat we te vroeg positie hebben ingenomen bij Tessenderlo Group, maar de uitzonderlijke problemen bij Akiolis waren moeilijk te voorzien. We blijven wel geloven in het potentieel op lange termijn (rating 1C) en gebruiken het historische dieptepunt in de koers om onze kleine positie te verhogen.

Dat kunnen we doen omdat het gewicht van Areva in de voorbeeldportefeuille gevoelig is opgelopen door de sterke koersprestatie van de voorbije weken. We verlagen het advies naar ‘kopen op correctie’ (rating 2C) en verkopen 100 van de 400 Areva-aandelen. In ruil kopen we 100 Tessenderlo-aandelen bij, maar wel voor de lange termijn.

De halfjaarresultaten van Alstom werden gunstig onthaald op de beursvloer. Al moeten we er meteen bij vertellen dat de positieve koersreactie vooral werd gedreven door de aankondiging van extra kostenbesparingen (ambitieus plan van 1,5 miljard EUR) en van de verhoging van de verkoop van activa van 1 naar 2 miljard EUR. Wat de resultaten betreft, heeft Alstom zich kunnen handhaven met een stabiele omzet in vergelijking met de periode maart-september vorig jaar (9,73 versus 9,75 miljard EUR) en een bedrijfsresultaat (ebit) van 695 miljoen EUR. Dat is 8 miljoen of ruim 1% minder dan in de eerste helft van het boekjaar 2012-2013 (afsluitdatum 30 maart). De ebit-marge op groepsniveau zakt daardoor van 7,2 naar 7,1%. Het meest zorgwekkende in het halfjaarrapport is de scherpe daling van de orders (-22%), waardoor het orderboek met 2% is teruggelopen, tot 50,9 miljard EUR, wat wel nog altijd overeenkomt met 2 à 3 jaar omzet.

We hebben het aandeel van Alstom in de voorbeeldportefeuille opgenomen, omdat het 30% was achtergebleven op de koersprestatie van zijn sectorgenoten, en ook veel lager werd gewaardeerd dan de sectorgenoten in de Industrials Europe-index. Tegen minder dan 9 keer de verwachte winst over 2013-2014 en tegen 5,8 keer de verhouding tussen de ondernemingswaarde (ev) en de bedrijfskasstroom (ebitda) blijft het aandeel te goedkoop. Het is een duidelijke herstelkandidaat op de Europese beurzen. Het advies blijft ‘koopwaardig’ (rating 1C).

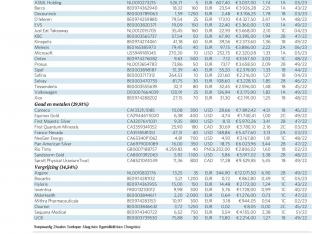

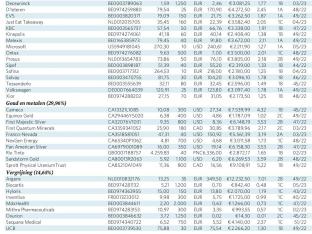

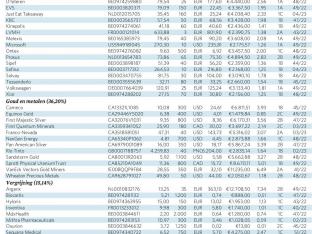

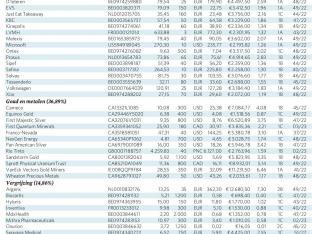

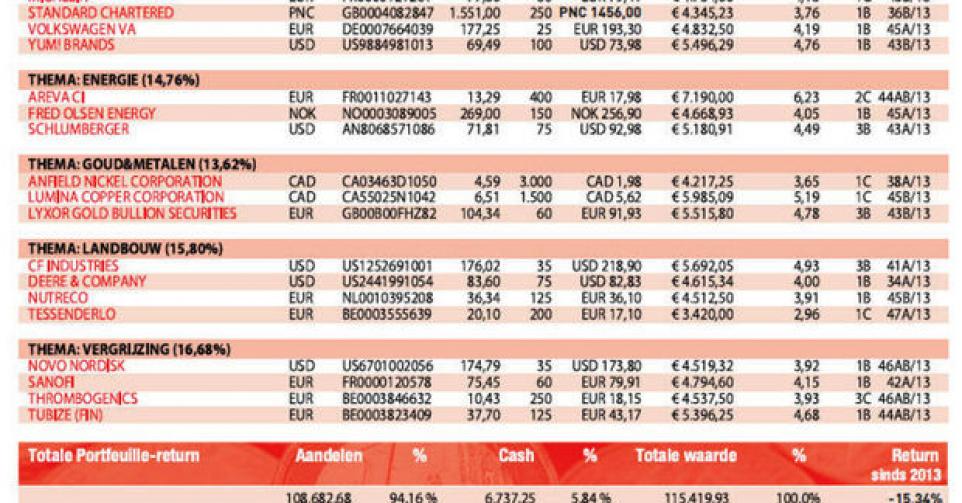

OVERZICHT KOOP- & VERKOOPINTENTIES

Thema bescherming consumptie middenklasse opkomende landen

Alstom: halfjaarresultaten gunstig onthaald (zie elders)

Bolloré: beursgang dochter Blue Solutions (elektrische batterijen voor elektrische wagens) was groot succes; tradingupdate minder positief onthaald

Boskalis: rondt verkoop Dockwise Yacht Transport af; kwartaalcijfers op 15/11

Casino: Franse retailer overtuigde met de omzetcijfers van het derde kwartaal

Michelin: sterke euro zet resultaten wat onder druk

Standard Chartered: Britse bank haalt 90% van inkomsten uit Azië en Afrika

Volkswagen pref.: vooral verbeterde rendabiliteit deed koers opveren na resultaten derde kwartaal

Yum! Brands: nieuwkomer met sterke groei in China en India

Thema (alternatieve) energie

Areva: we bouwen positie met een kwart af (zie boven)

Fred Olsen Energy: uitstel start Bolette Dolphin lijkt stilaan verteerd

Schlumberger: cijfers opnieuw boven de verwachtingen; koersklim gaat verder

Thema goud en metalen

Anfield Nickel: kansen op deal nemen weer toe; koers blijft op dieptepunt

Lumina Copper: koers zoekt nieuwe stabiliteit in afwachting van vooruitgang in het verkoopproces van het Taca Taca-project

Lyxor Gold Bullion: goudprijs stabiliseert; tapering wellicht verdaagd naar 2014

Thema landbouw

CF Industries: kwartaalcijfers licht onder de verwachting; we komen hier later op terug

Deere & Company: cijfers vierde kwartaal en jaarcijfers 2012-2013 op 20/11

Nutreco: met nieuwkomer inspelen op sterke groei aquacultuur

Tessenderlo:zwakke cijfers derde kwartaal; dividend wordt geschrapt (zie boven)

Thema vergrijzing

Novo Nordisk: nieuwkomer om in te spelen op pandemie in diabetes

Sanofi: kwartaalcijfers lieten vanaf september terug stijgende verkopen zien; we komen hier later op terug

Thrombogenics: tradingupdate zonder verkoopcijfers Jetrea duwt koers naar jaardieptepunt

Tubize (fin): tradingupdate UCB lag in lijn van de verwachtingen

Inside Selectie

Fout opgemerkt of meer nieuws? Meld het hier