UCB is voorzichtig voor 2015

Het groeipad bij de Tubize-dochter UCB – Tubize heeft een controlerend belang van 36,2% in de farmagroep – zet zich door.

De omzet van UCB is vorig jaar toegenomen met 7% (8% bij constante wisselkoersen), tot 3,34 miljard EUR (analistenconsensus 3,24 miljard EUR). De gecombineerde verkoop van de drie nieuwe stermedicijnen – Cimzia, Vimpat en Neupro – lag 24% hoger, op 1,47 miljard EUR, waarbij vooral de ijzersterke prestatie van het reumamiddel Cimzia (+34%, tot net geen 800 miljoen EUR omzet) in positieve zin opviel. Daarmee is het trio al goed voor 44% van de groepsomzet.

De verkopen van Keppra blijven goed standhouden (665 miljoen EUR in 2014 of -7%). De recurrente bedrijfskasstroom (zonder eenmalige elementen; ebitda) klom met 14%, tot 609 miljoen EUR, iets onder de gemiddelde analistenverwachting van 614 miljoen EUR. De nettowinst maakt een sprong van 37%, tot 199 miljoen EUR of 1,69 EUR per aandeel. De aandeelhouders krijgen 2 eurocent meer dividend dan vorig jaar of 1,06 EUR per aandeel (analistenconsensus 1,08 EUR). Met brivaracetam, epratuzumab en romosozumab heeft UCB bovendien een beloftevolle pijplijn.

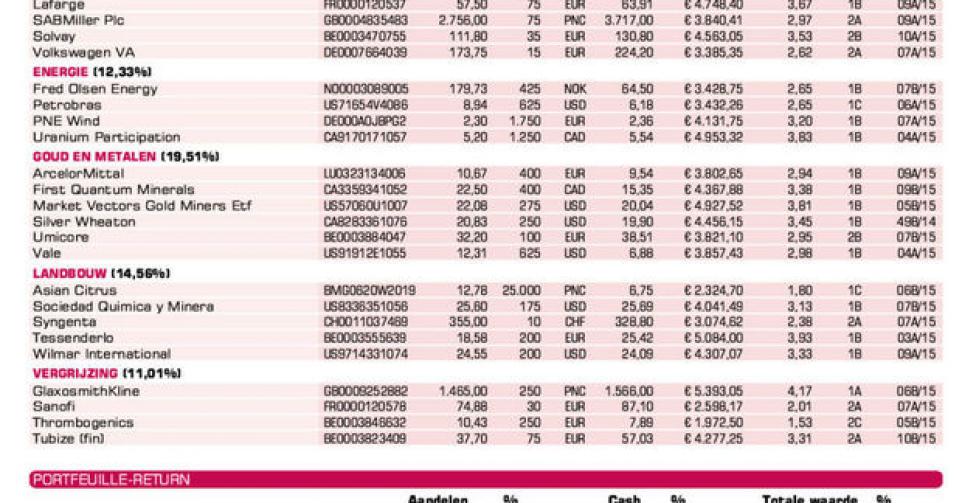

De nieuwe CEO Jean-Christophe Tellier kon dan ook stellen dat UCB tot minstens 2020 goed zit. De perspectieven voor 2015 zijn echter andermaal voorzichtig, met een verwachte groepsomzet van 3,55 à 3,65 miljard EUR en vooral een rebitda in de vork 710 à 740 miljoen EUR, tegenover een analistenconsensus van 743 miljoen EUR. Vandaar de negatieve koersreactie. We blijven herhalen dat het UCB-aandeel vrij duur is, maar dat er het afgelopen jaar gelukkig niets is gebeurd aan de forse onderwaardering (korting van 41%) van moederbedrijf Tubize. Vandaar dat het Tubize-aandeel tot nader order in de voorbeeldportefeuille blijft (rating 2A).

Inside Selectie

Fout opgemerkt of meer nieuws? Meld het hier