Argenx is het beste Belgische aandeel

Met welke Belgische aandelen kon u de voorbije twintig jaar het meeste geld verdienen?

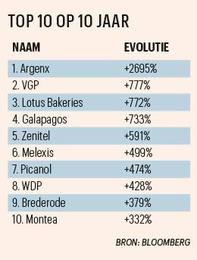

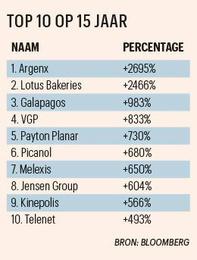

We berekenen de hoogste rendementen op vijf, tien, vijftien en twintig jaar. Daaruit maken we op welke Belgische bedrijven de aandeelhouders telkens opnieuw het meest hebben verwend. We kijken naar de koersstijging en de uitgekeerde dividenden.

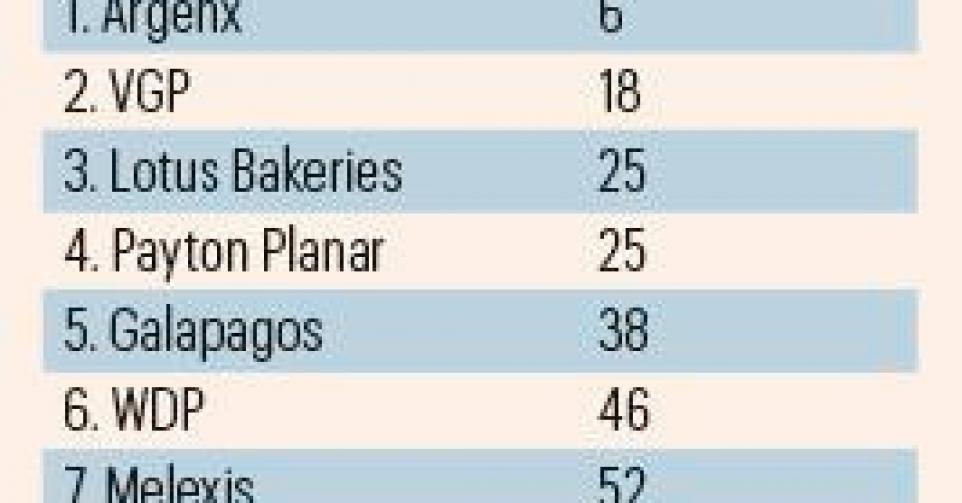

We hanteren een puntensysteem. Wie bijvoorbeeld de hoogste return op vijf jaar heeft behaald, krijgt een punt. Wie de tweede is, krijgt twee punten enzovoort. Het komt er dus op aan zo weinig mogelijk punten te verzamelen. Bij een ex aequo bepaalt de hoogste return op twintig jaar de volgorde.

De eerste twee jaar prijkte Lotus Bakeries bovenaan. De daaropvolgende twee jaren was dat Galapagos. 2020 was, na een fantastisch 2019, geen goed jaar voor het biotechbedrijf. Het aandeel zakt diep weg in de rangschikking op vijf jaar. Galapagos verliest daardoor vier plaatsen in het klassement. Door de covid-19-pandemie is het klassement ook veel meer door elkaar geschud dan vorige jaren.

Maar er is toch goed nieuws voor de biotechsector. Omdat het aandeel meer dan vijf jaar beursgenoteerd is, laten we argenx voor het eerst toe in het klassement. Het aandeel springt meteen naar de koppositie dankzij een feilloos en indrukwekkend beursparcours. De voorsprong in de return op vijf jaar is verpletterend.

Lotus Bakeries blijft het nummer één op twintig jaar, maar zakt wat dieper weg in de rangschikking van de voorbije vijf jaar. VGP doet het elk jaar beter en springt deze keer van vier naar twee. Het symboliseert de schijnbaar onstuitbare opmars van de vastgoedsector, vooral het segment logistiek en semi-industrieel. De vastgoedbedrijven WDP en Montea prijken ook in de top tien. Melexis en Picanol zijn vertrouwde namen in de lijst. Met Payton Planar Magnetics verschijnt nog een tweede technologiebedrijf in de top tien, maar dat blijft toch beperkt. Al kan je de holding Sofina ook meer en meer verbinden aan de techsector. Haast alle toppers hebben een stevige referentieaandeelhouder, die doorgaans familiaal is.

1. Argenx

Het Belgisch-Nederlandse biotechbedrijf werd in 2008 opgericht. Vandaag heeft het bedrijf een beurswaarde van ruim 11 miljard euro. Dat is enkel mogelijk in de technologie- en de biotechsector, op voorwaarde dat je met baanbrekende molecules voor de dag komt. En dat heeft het team rond topman Tim Van Hauwermeiren gedaan. In mei maakte onze biotechtrots heel sterke fase III-studieresultaten bekend met het kroonjuweel ARGX-113 of efgartigimod in de zeldzame spierziekte myasthenia gravis. Het bedrijf is nu op weg naar de lancering van zijn eerste geneesmiddel op de markt tegen eind 2021.

De sterke resultaten bezegelden het unieke potentieel van de FcRn-remmer efgartigimod. Er lopen meerdere studies met efgartigimod: in de bloedziekte ITP, in de huidziekte pemphigus vulgaris en in de spierziekte CIDP. Een vijfde indicatie voor efgartigimod is aangekondigd en er zullen er ongetwijfeld nog volgen. Die franchise heeft een potentiële piekverkoop van meerdere miljarden dollars of euro’s.

Verder werkt argenx samen met Johnson & Johnson aan de ontwikkeling van cusatuzumab, een potentieel middel in de behandeling van AML, een agressieve bloedkanker. Verder blijft het immunologie-innovatieplatform jaarlijks een nieuwe, beloftevolle molecule voortbrengen. Zo wordt steeds verder gebouwd aan een Europese biotechtopper die met 1,9 miljard euro over een comfortabele kaspositie beschikt.

2. VGP

Ook de gereglementeerde vastgoedvennootschap (gvv) VGP is een nog relatief jong bedrijf. Ze werd opgericht in 1998. VGP is geleidelijk aan naar de top geklommen. Het moet nu nog maar één bedrijf voor zich laten in het klassement. Vorig jaar viel de vastgoedspeler nog net naast het podium.

Oorspronkelijk richtte VGP zich op Tsjechië, maar het is nu aanwezig in twaalf Europese landen. We mogen spreken van een pan-Europese speler in logistiek en semi-industrieel vastgoed. VGP werkt samen met de Duitse verzekeraar Allianzen beschikt over een uitgebreide landbank, wat de groei van de groep faciliteert.

Door de opkomst van de e-commerce stijgt de vraag naar extra capaciteit om goederen op te slaan. De covid-19-pandemie heeft die ontwikkeling een extra boost gegeven. Daarnaast is er de structurele daling van de rente, die expansie goedkoop maakt en rendementsaandelen als gvv’s extra aantrekkingskracht geeft. Combineer dat met een ervaren en kwalitatief management en je hebt alle ingrediënten voor dit straf beursverhaal.

3. Lotus Bakeries

Lotus Bakeries verdient een speciale vermelding. Het is een familiaal bedrijf, dat internationaal is doorgebroken met speculaas (Lotus Biscoff). Dat is in de voedingssector eerder ongebruikelijk. Vooral het succes in de Verenigde Staten springt in het oog. De Amerikaanse markt is al enkele jaren de grootste markt voor speculaas voor Lotus Bakeries. In 2019 is de eerste speculaasfabriek buiten België geopend in het Amerikaanse Mebane in North-Carolina.

De tweede groeipijler zijn gezonde tussendoortjes (Bear, Nakd en Trek) na drie Britse overnames in de voorbije jaren (Natural Balance Foods, Urban Fresh Foods en Kiddylicious). De derde pijler van Lotus Bakeries zijn de lokale specialiteiten. Daar is groei minder vanzelfsprekend geworden. Zo is ontbijtkoek in Nederland een moeilijk verhaal geworden.

Vorig jaar verraste de fabrikant van lekkernijen de markt met de oprichting van het incubatorfonds FF 2032 met een kapitaal van 30 miljoen euro dat moet investeren in beloftevolle merken en groeibedrijven met vernieuwende producten, technologieën of marktbenaderingen in voeding. Dat kan uitgroeien tot een vierde, volwaardige pijler van het bedrijf. Er is dus voldoende groeipotentieel. De rol van Lotus Bakeries in de top tien zeker nog niet uitgespeeld.

Aandelen België

Fout opgemerkt of meer nieuws? Meld het hier