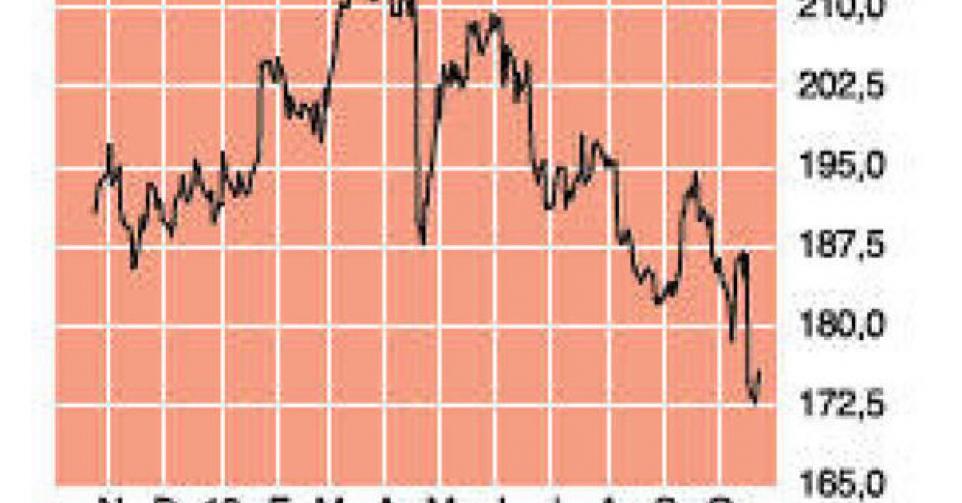

IBM

Hardware wordt ballast

174,4 USD – 3B↑

Het aandeel van de Amerikaanse technologiereus IBM kreeg vorige week een tik van 7%. De aanleiding was de bekendmaking van een zwak kwartaalrapport, waarbij de omzet ruim 1 miljard dollar (USD) onder de consensusverwachting uitkwam. De groepsomzet (23,72 miljard USD) daalde op jaarbasis al voor het zesde kwartaal op rij. De achteruitgang bedroeg 4,1%, maar de groep kan een ongunstige wisselkoersevolutie als excuus inroepen. De USD werd tegenover de Japanse yen (JPY) en verscheidene munten van groeilanden fors duurder. Bij constante wisselkoersen zou de omzetdaling beperkt zijn gebleven tot 2%. De verkopen aan de opkomende landen, die ongeveer een kwart van de omzet bedragen, daalden met 9%. Azië liet het afweten met een krimp van 15%; in die regio zorgde China voor de grootste ontgoocheling, met een achteruitgang van maar liefst 22%.

IBM sleepte beduidend minder overheidsopdrachten in de wacht, maar het verkocht vooral veel minder hardware (-40%). Die hardwareafdeling is de belangrijkste schuldige van de omzetmisser. De totale omzet uit hardware (3,2 miljard USD) daalde met 17% op jaarbasis en lag 12% onder het niveau van het tweede kwartaal. Vooral in het segment van de dure servers is het kommer en kwel, wat ook al bleek uit de verkoopcijfers van HP. Grote bedrijven en overheidsdiensten vervangen hun duurdere servers en bijbehorende software in toenemende mate door goedkopere hardware, die wordt gekoppeld aan clouddiensten. IBM zit ook niet stil in het segment van de clouddiensten, maar het is nog lang niet de referentie in die sector. Dat bleek onlangs nog toen de Amerikaanse CIA bij de toekenning van een contract de keuze liet vallen op Amazon, dat nochtans duurder was en een relatieve nieuwkomer is in clouddiensten.

De hardwaretak van IBM dook in het derde kwartaal 167 miljoen USD in het rood, wat het totale verlies sinds begin dit jaar op 713 miljoen USD brengt. Intussen worden de geruchten steeds hardnekkiger dat de hardware (gedeeltelijk) in de etalage zou staan. IBM is daarmee niet aan zijn proefstuk toe, want de pc-afdeling werd in 2005 al verkocht aan Lenovo. Software en diensten leveren traditioneel de meeste winst op, al zijn de resultaten van die sterafdelingen in het beste geval matig te noemen. De omzet uit software (5,79 miljard USD) groeide met 0,6% (2% bij constante wisselkoersen), maar bij de diensten was er een achteruitgang met 3% tot 14 miljard USD. De backlog of de totale waarde van de geboekte orders steeg wel met 6% op jaarbasis en met 2% op kwartaalbasis, tot 141 miljard USD. Dankzij een lagere belastingvoet en een lichte stijging van de brutomarge steeg de nettowinst op groepsniveau met 5,7%, tot 4,04 miljard USD. Door het effect van de aandeleninkoop, waardoor de winst over minder aandelen hoeft te worden gespreid, was de vooruitgang van de winst per aandeel (3,68 USD) groter: +10,5%.

IBM is al jaren geen groeibedrijf meer, maar kon toch in de gratie van de investeerders blijven omdat de groep een groot deel van haar kasstromen gebruikt om eigen aandelen in te kopen. Dat stuwde de winst per aandeel omhoog wat, gekoppeld aan een dividend, van IBM een geliefd goedehuisvaderaandeel maakte. Maar de voorbije kwartalen is er zand in de machine gekomen. Dat doet de markt twijfelen aan de ambitie om tegen 2015 een winst van 20 USD per aandeel te realiseren. IBM verloor dit jaar al 7%, tegenover een klim van 23% voor de S&P500. We vinden het echter voorbarig om het bedrijf te vergelijken met HP, want software en diensten blijven de winstmotoren van IBM. Hopelijk is het management nu echt wakker geschud. Zo zou een volledige of gedeeltelijke verkoop van de hardwaredivisie ons niet verbazen. Het aandeel is intussen teruggevallen naar het laagste niveau in meer dan twee jaar en noteert tegen iets meer dan 10 keer de verwachte winst. We trekken het advies op naar ‘niet meer verkopen/houden’ (rating 3C).

Houden

Aandelen VS

Fout opgemerkt of meer nieuws? Meld het hier