Novo Nordisk

Nieuwe instapgelegenheid

169,6 USD – 1B↑

Wie Novo Nordisk zegt, zegt diabetes (notering in Kopenhagen, maar we volgen de ADR-aandelen op beurs van New York; ISIN-code US6701002056). Van de groepsomzet in de eerste negen maanden kwam 78% van de 61,9 miljard Deense kronen (DKK) uit diabetesbehandelingen. Het ziet ernaar uit dat we in een diabetespandemie zijn terechtgekomen. Eind vorig jaar werd het aantal gevallen wereldwijd op 371 miljoen geschat, een kleine 6% van de wereldbevolking. Dat cijfer kan tegen 2030 oplopen tot 552 miljoen, met China als belangrijkste groeier. Vandaag heeft 3% van de bevolking, of 40 miljoen Chinezen, die aandoening. Maar dat cijfer kan verdubbelen tot 80 miljoen tegen 2025.

Op de groeimarkt diabetes beschikt het Deense Novo Nordisk over een wereldmarktaandeel van 27%. Door de sterke focus op die ziekte is het marktaandeel daarin het afgelopen decennium gestaag gegroeid (was nog 18% tien jaar geleden). De groei van de geneesmiddelenverkoop werd de voorbije jaren sterk gestimuleerd door twee innovaties. De eerste innovatie was de introductie van geneesmiddelen die het GLP-1-effect verhogen. GLP-1 is een hormoon dat in de darm wordt geproduceerd en vrijkomt bij het eten. In dat segment heerst Novo Nordisk met marktaandeel van 65% voor zijn middel Victoza. 90% van de omzet uit Victoza wordt in de VS (64%) en Europa (26%) gerealiseerd. Over de voorbije tien kwartalen is de trimestriële omzet van het product gestegen van 3 tot 11,1 miljard DKK in het derde kwartaal van 2013. Maar die 11,1 miljard DKK was slechts 300 miljoen of 2,5% meer dan in het tweede kwartaal, terwijl er daarvoor een toename met 6 à 8% op kwartaalbasis was. Dat leidde ertoe dat de analistenverwachting voor Victoza niet werd gehaald en dat de koers van het aandeel terugviel. Victoza was in het derde trimester goed voor 18% van de groepsomzet van de Denen.

De tweede innovatie is de overstap van humane naar moderne insulines. Modernere insulines hebben een beter werkingsprofiel; ze zijn gebruiksvriendelijker, maken een betere glycemiecontrole mogelijk en er is minder risico op hyperglycemie (glycemie is de hoeveelheid suiker of glucose in het bloed). Onder de langwerkende, moderne insulines domineert Lantus van Sanofi. Daardoor is Sanofi in het segment van de moderne insulines niet ver verwijderd van Novo Nordisk (35 tegenover 46% marktaandeel). Levemir van Novo Nordisk is de belangrijkste concurrent van Lantus. Maar met de langwerkende insulines Tresiba en Ryzodeg leek Novo Nordisk twee nieuwe stermiddelen klaar te hebben om de leiding weer over te nemen. Tresiba en Ryzodeg kregen dit jaar al groen licht voor de commercialisering in Europa, Japan en Mexico. Maar niet voor de VS. Op maandag 11 februari verloor de koers ongeveer 15%, toen de Amerikaanse controleautoriteit FDA liet weten dat verder onderzoek nodig was om te bepalen of het gebruik geen verhoogd risico op hartfalen inhoudt.

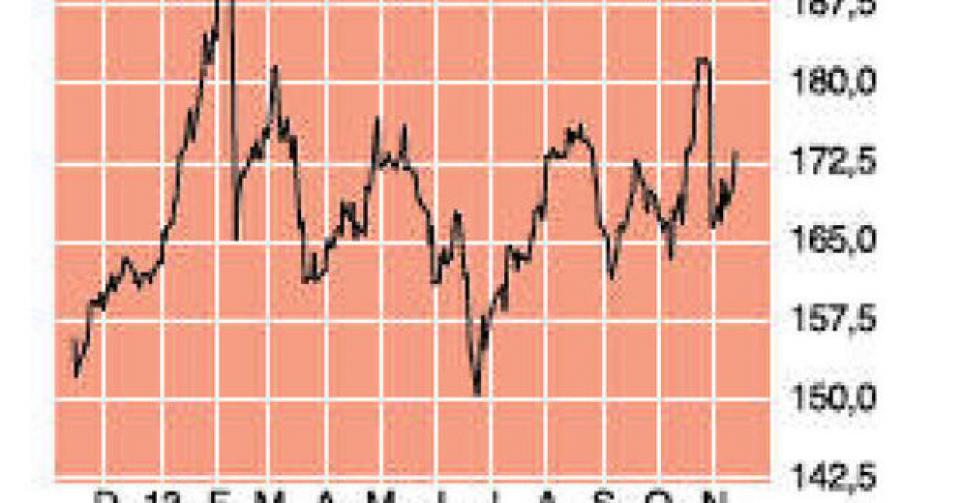

De lancering in de VS is dus enkele jaren opgeschoven, en dat verklaart waarom het aandeel van Novo Nordisk dit jaar – en eigenlijk al over de voorbije twaalf maanden – vlak presteert. De sterke DKK dit jaar speelde het bedrijf wel parten, want de omzet is na negen maanden met 8% in DKK toegenomen, maar wel 13% in lokale munten (vooral USD). De bedrijfswinst (ebit) ligt 10% hoger.

Novo Nordisk lijkt een vanzelfsprekende keuze om op langere termijn in te spelen op de groeimarkt van de diabetesbehandelingen. Na de nieuwe koerscorrectie is het moment gekomen om het advies naar ‘koopwaardig’ (rating 1B) te verhogen en een aankooplimiet voor de voorbeeldportefeuille te leggen. Ook al beseffen we dat het aandeel tegen 18 keer de verwachte winst over 2014 en een verwachte verhouding tussen de ondernemingswaarde (ev) en de bedrijfskasstroom (ebitda) van 14 niet goedkoop is. De aankooplimiet leggen we voor het ADR-aandeel op de beurs van New York, en niet op de (kleine) beurs van Kopenhagen.

Koopwaardig

Aandelen Europa

Fout opgemerkt of meer nieuws? Meld het hier