Polarcus

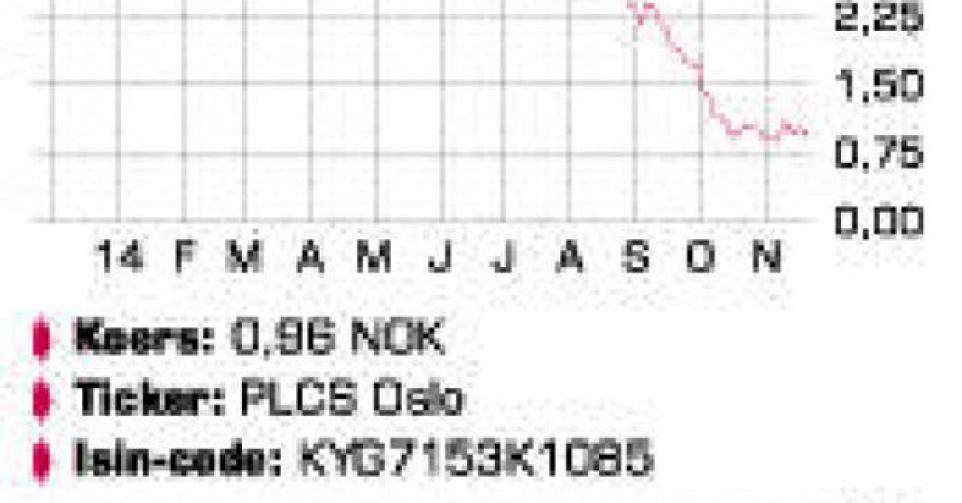

Het algemene pessimisme rond oliedienstenaandelen duwde het aandeel van Polarcus fors terug.

Polarcus, de Noorse specialist in seismische diensten in 3D, rondde de private plaatsing van 162,6 miljoen nieuwe aandelen tegen 1,4 NOK per aandeel af. Het aantal uitstaande aandelen steeg naar 670 miljoen (+32%). Het plan om aan de bestaande aandeelhouders, tegen dezelfde voorwaarden, een bijkomende schijf van 25 miljoen aandelen aan te bieden, werd afgevoerd aangezien de koers sinds de bekendmaking van de kapitaalverhoging onder de intekenprijs noteert. De kapitaalverhoging werd onvermijdelijk na een dubbele verlaging van de verwachte bedrijfskasstroom (ebitda) voor 2014: in augustus van 230 à 250 miljoen USD naar 200 miljoen USD, en begin oktober verder naar 140 à 150 miljoen USD.

Polarcus had eind september een nettoschuldpositie van 609 miljoen USD en de schuldconvenanten vereisen bepaalde minimale ebitda-cijfers in functie van de interestlasten. Positief is dat de opgehaalde 35 miljoen USD meetelt als ebitda voor de heronderhandelde schuldconvenanten. Zowat de volledige bedrijfstop en raad van bestuur nam deel aan de kapitaalverhoging en JP Morgan – via One Equity Partners – verhoogde zijn positie van 16,9% naar 21,2%.

De oorzaak voor de lagere ebitda-verwachting is uiteraard de snel verslechterende situatie in de oliedienstensector, waaraan ook seismisch onderzoek niet ontsnapt. Polarcus kondigde eensklaps een forse herstructurering aan, waardoor de jaarlijkse kostenbasis met 35 miljoen USD zal dalen, een vermindering met ruim 8%. Het bedrijf kon de jongste tijd uitpakken met nieuwe opdrachten en het orderboek dikte fors aan, van een magere 155 miljoen USD begin augustus naar 325 miljoen USD half november. Het grootste nieuwe contract – met een geschatte waarde van 70 tot 80 miljoen USD – behelst een lucratieve opdracht van 4 maanden in de buurt van het Russische eiland Sakhalin. Door de wederzijdse economische sancties tussen Rusland en de westerse landen vrezen analisten een annulatie van de opdracht, maar Polarcus bevestigde dat zich onder het huidige sanctieregime geen probleem stelt.

De moeilijkere marktomgeving vertaalde zich in het derde kwartaal in een lagere omzet van 114,3 miljoen USD: -14,5% tegenover het derde kwartaal vorig jaar en -16,9% tegenover het vorige kwartaal. Na negen maanden bedraagt de omzet 373,4 miljoen USD, 8,7% minder dan in 2013. Operationeel blijft de moderne vloot sterk presteren, waardoor de bedrijfskasstroom (ebitda) behoorlijk standhield: -23,7%, tot 43,4 miljoen USD (ebitda-marge gestegen van 44% naar 44,2%) en na negen maanden -17,5%, tot 133 miljoen USD (ebitda-marge gedaald van 39,4 naar 38,3%). Dit volstond echter niet om het eerste nettoverlies sinds het vierde kwartaal van 2012 (-8,9 miljoen USD of -0,12 NOK per aandeel) te vermijden. Na negen maanden is er nog een lichte winst van 1,1 miljoen USD (0,014 NOK per aandeel), tegenover nog 36,1 miljoen USD winst vorig jaar (0,48 NOK per aandeel).

Conclusie

Het algemene pessimisme rond oliedienstenaandelen, gekoppeld aan zorgen over de schuldconvenanten en de blootstelling aan Rusland, duwden het aandeel heel fors terug. Op langere termijn zien we flinke herstelkansen voor een bedrijf waarvan de ondernemingswaarde is teruggevallen tot nauwelijks 60% van de vervangingswaarde van de ultramoderne vloot.

Advies: koopwaardig

Risico: hoog

Rating: 1C

Aandelen Europa

Fout opgemerkt of meer nieuws? Meld het hier