Rio Tinto

Vinger op de knip

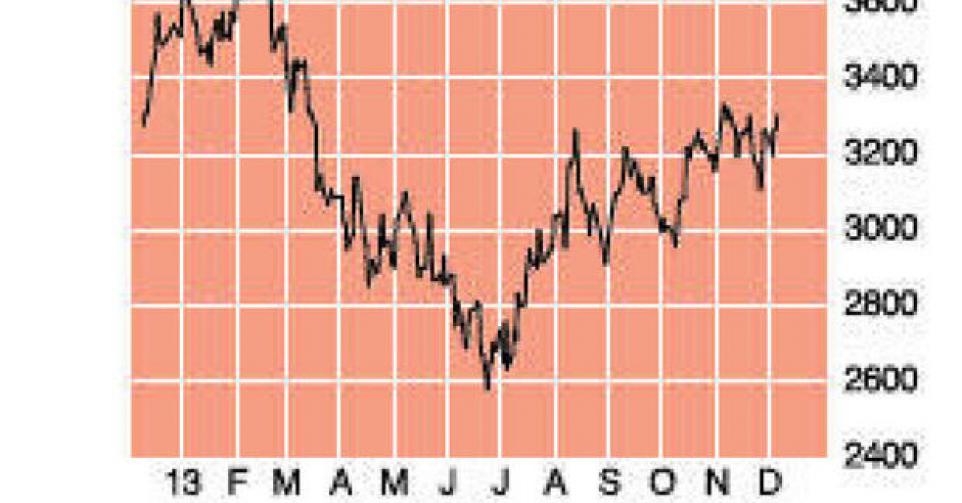

3,268 GBP – 2C

Rio Tinto stak Vale het voorbije jaar voorbij als op de één na grootste grondstoffengroep ter wereld, na BHP Billiton. IJzererts werd dit jaar nog belangrijker als winstmotor voor de Brits-Australische grondstoffengroep. Tijdens het vorige fiscale boekjaar kwam 91% van de winst uit ijzererts, tegenover 78% een jaar eerder. De eerste jaarhelft viel voor de winst wat tegen door een combinatie van lagere prijzen en uitzonderlijke kosten. De onderliggende winst daalde met 18% op jaarbasis, tot 4,23 miljard USD, in de lijn van de verwachtingen. Netto bedroeg de achteruitgang 72% als gevolg van negatieve wisselkoersverschillen, hogere belastingen en een aantal uitzonderlijke kosten. De groep kreeg ook met een operationele tegenslag af te rekenen in de Verenigde Staten, waar de Bingham Canyon-kopermijn gedeeltelijk instortte.

Rio Tinto volgt dezelfde strategie als andere grote mijngroepen: een combinatie van kostenbesparingen en activaverkopen om de schulden te reduceren. Dit jaar werd voor 3,3 miljard USD aan activa verkocht, wat het totaal sinds 2009 op bijna 17 miljard USD brengt. Op het gebied van operationele besparingen is het mijnbedrijf nog een stuk ambitieuzer. Het management had een besparing van 2 miljard USD vooropgesteld; na tien maanden was daarvan al 1,8 miljard USD gerealiseerd. De totale besparing moet tegen 2015 oplopen tot 5 miljard USD. Een van de prioriteiten voor 2014 is het versterken van de balans door de schulden af te bouwen.

Na de eerste jaarhelft lag de nettoschuld van de groep op 22 miljard USD. Het is de bedoeling volgend jaar op een niveau rond 15 miljard USD uit te komen. Tegelijk wil Rio ook de aandeelhouders niet in de kou laten staan. Het dividend over de eerste jaarhelft werd daarom met 15% verhoogd. Besparen in combinatie met het tevreden houden van de aandeelhouders blijft wel een moeilijke evenwichtsoefening. De oplossing bestaat erin flink in de kapitaaluitgaven te snoeien. Die zullen dit jaar afnemen naar minder dan 14 miljard USD, tegenover 17,6 miljard USD vorig jaar. Volgend jaar moet dat cijfer verder worden gereduceerd naar minder dan 11 miljard USD en de doelstelling voor 2015 ligt met 8 miljard USD nog een stuk lager.

Rio Tinto moet dus keuzes maken: in welke grondstoffen wil het investeren en in welke (voorlopig) niet. De groep zet vooral in op ijzererts en koper. Van de andere belangrijke afdelingen blijven aluminium en steenkool dus tijdelijk in de kou staan. De keuze voor ijzererts is logisch, gezien het belang ervan voor de groep. De ijzerertsprijs zit sinds deze zomer in de lift door de sterke vraag uit China, waar de voorraden eerder dit jaar naar het laagste niveau in meer dan vier jaar waren teruggevallen. Het is onzeker in hoeverre het opnieuw aanvullen van de voorraden ook in 2014 een rol zal spelen. Rio Tinto gaat uit van een groei van de Chinese vraag naar staal met 7,5%. Naast ijzererts speelt ook koper een prominente rol. Bij de aluminiumafdeling werd in totaal al 600.000 ton productiecapaciteit geschrapt. Buiten de lopende projecten worden geen nieuwe investeringen meer gepland.

De beurskoers van Rio Tinto veerde sinds het dieptepunt van juli al met meer dan een kwart op. Toch noteert het aandeel nog altijd 7% lager dan begin dit jaar. De halfjaarresultaten waren vooral wat de winstevolutie betreft niet echt goed, maar Rio Tinto profiteerde wel van de aantrekkende ijzerertsprijzen. Cruciaal is of de staalconsumptie de geplande capaciteitsuitbreidingen zal kan opvangen. De geplande besparingen en het hogere dividend klinken beleggers wel als muziek in de oren. Rio is tegen 9 keer de verwachte winst van volgend jaar en 2 keer de boekwaarde niet overdreven duur, maar Vale is wel goedkoper. Koopwaardig na een terugval (rating 2C).

Koopwaardig na een terugval

Aandelen Europa

Fout opgemerkt of meer nieuws? Meld het hier