Euro in vrije val

Ondanks de dalende rente bleek de plaatsing van de nieuwe uitgiften moeizamer te verlopen.

De Europese Centrale Bank (ECB) heeft in drie dagen tijd 9,8 miljard euro (EUR) aan obligaties opgenomen, met een gemiddelde looptijd van negen jaar. Volgens de ECB verloopt alles volgens plan. Ze maakt zich geen zorgen en meent nu al te kunnen beweren dat ze probleemloos tegen het einde van de maand 60 miljard zal bereiken. Ze vindt het ook voortreffelijk dat de EUR in waarde daalt. Het competitieve voordeel dat de eurozone op die manier verkrijgt, kan alleen maar het economisch herstel bevorderen. Maar het gaat allemaal te snel.

De dollar (USD) klom 3,7% hoger de afgelopen week. De EUR staat op zijn laagste punt sinds meer dan twaalf jaar. Iedereen is ervan overtuigd dat hij nog tegen het einde van de maand gelijk zal staan aan de USD. Iets wat de ECB in haar scenario’s pas tegen het einde van volgend jaar voorzag. Ook de renteschaal gleed pijlsnel naar beneden. De langetermijnrente dook het felst, met een vervlakking van de curve als gevolg. De onstabiliteit neemt fors toe, zowel op de wisselmarkt als op de kapitaalmarkt.

Grote onstabiliteit

Het gevaar bestaat dat de ontwikkeling van beide markten uit de hand loopt. De wisselmarkt wordt beheerst door enkele grootbanken. Het merendeel van hun wisselactiviteiten worden stelselmatig gedekt door allerhande afgeleide producten. Volgens de laatst beschikbare cijfers van de Bank voor Internationale Betalingen stemt de notionele waarde van die contracten (waarde die de contracten dekken) overeen met een slordige 74.000 miljard USD, waarvan 40.000 miljard in handen van vijf Amerikaanse banken: JP Morgan Chase, Bank of America, Goldman Sachs, Citibank en Morgan Stanley. Zolang de wisselkoersen trendmatig ontwikkelen en geen bokkensprongen maken, ondervinden die banken geen problemen. Maar zodra een wisselkoers een bepaalde drempel overschrijdt, kunnen talloze contracten plots worden uitgeoefend.

Hetzelfde geldt op de kapitaalmarkt. Daar zijn de cijfers nog angstaanjagender. Niet alleen banken maar een hele hoop institutionele beleggers dekken mogelijke renteschommelingen in via afgeleide producten. Er is voor meer dan 560.000 miljard USD op deze wijze gedekt. En hier eveneens kan de zaak probleemloos worden beheerd mits de renteschalen sereen ontwikkelen. Dat is niet langer het geval. De koers van de Europese staatsleningen steeg heel snel, sommige met meer dan 14% in minder dan een week Hier eveneens bestaat het gevaar dat talrijke contracten hun limieten overschreden hebben, wat een uitoefening uitlokte.

Het gevaar is dubbel, omdat de renteschalen afgeleid uit overheidsleningen precies dienen om zulke contracten te waarderen. Het ligt voor de hand dat geen enkele bank over voldoende geldmiddelen beschikt om de uitoefening van die contracten te financieren. Zelfs al zouden alle banken elkaar steunen, dan nog blijven hun middelen ontoereikend. Bovendien, als die trend voortduurt, zullen de marktoperatoren in de onmogelijkheid vertoeven om zich in te dekken. De algoritmes werken alleen als er geen spanningen zijn.

Schuldenproblematiek

Naast die zuiver technische aspecten dagen andere gevaren op. De USD verstevigde niet alleen tegenover de EUR, hij klom tegenover alle andere munten. Hij brengt zo een heleboel ontwikkelingslanden in moeilijkheden. Zij profiteerden destijds van de lage rentetarieven en de vrij aantrekkelijke voorwaarden om in USD leningen uit te geven. Als de dollar zijn opmars ongestoord voortzet, kunnen die landen hun schulden niet langer aflossen. De stijgende dollar duwt bovendien de prijs van grondstoffen – de belangrijkste inkomstenbron van die landen – naar beneden. Dat zal niet alleen de wisselmarkt verder verstoren, het zal ook de kapitaalmarkt totaal ontwrichten.

Blijft bovendien de houding van de Verenigde Staten zelf te bekijken. Het land kan onmogelijk de verslechtering van zijn handelsbalans dulden. Niet alleen zullen de uitvoermogelijkheden verminderen, het overhevelen van de winsten gerealiseerd in het buitenland zal minder opbrengen. Wat op zijn beurt het herstel in het gedrang kan brengen. De regering-Obama heeft onlangs haar ongemak hierover geuit. Ook op politiek vlak blijkt die situatie de USD te ondermijnen. Meer en meer landen willen niet langer hun handelsverrichtingen in USD afwikkelen. Ze richten daarom internationale instellingen op die hun onderlinge handelsbetrekkingen moeten vergemakkelijken. Het feit dat zelfs Groot-Brittannië wil toetreden tot die instellingen toont aan hoe ernstig het probleem geworden is.

Op de kapitaalmarkt waren de spanningen overal voelbaar. Het rommelpapier leed er onder. De verliezen bleven weliswaar gering. De trend was lichtjes positief bij de gevestigde munten, en ronduit negatief bij de hoogrentende. Daar telde men gemiddeld viermaal meer stukken neerwaarts gericht dan omgekeerd.

Massale uitgiften in EUR

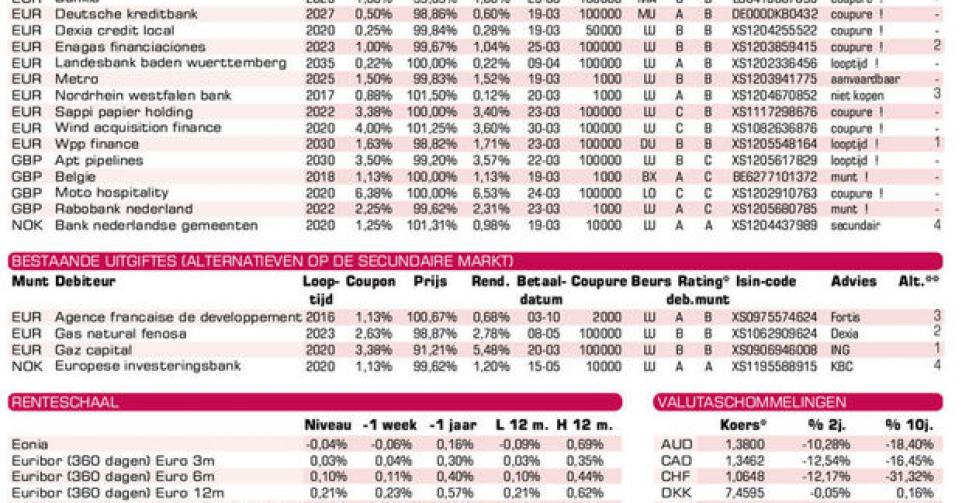

De activiteit op de primaire markt bleef de hele week door aanhouden. Er werd massaal in EUR uitgegeven, vooral door Amerikaanse emittenten. Ondanks de dalende rentetarieven bleek de plaatsing van de nieuwe uitgiften wat moeizamer te verlopen dan vroeger. De grijzemarktkoersen stegen minder gemakkelijk boven de uitgifteprijzen. Ook het verschil tussen de toegepaste aan- en verkoopkoers neigde opwaarts. De markt is duidelijk labieler geworden.

In zulke omstandigheden kunnen we moeilijk nieuwe uitgiften aanbevelen. De rendementen zijn onvoldoende. De Duitse warenhuisketen Metro (BBB-) biedt slechts 0,97% meer dan het marktgemiddelde, dat zelf heel laag staat, met zijn tienjarige lening in EUR. Voor de Spaanse Enagas (BBB) bedraagt het meerrendement amper 0,68%; dat is amper de helft van wat het zou moeten zijn.

De rommeluitgiften van de Oostenrijkse papierproducent Sappi (BB) en de Italiaanse energieleverancier Wind (BB-) daarentegen liggen beter in lijn met de heersende marktvoorwaarden. Ze bieden respectievelijk 3,08 en 3,41% meer dan hun marktgemiddelde. Er zijn 74 dagen verlopen interesten te regelen voor de laatste. Bank Nederlandse Gemeenten (AA+, met Nederlandse staatswaarborg) in Noorse kroon (NOK) is te duur. U koopt dit stuk a pari (100%) op de grijze markt. U kunt echter opteren voor de EIB (AAA, supranationaal, alt. 4), die kwalitatief beter is en meer opbrengt. De kosten en het prijsverschil mogen oplopen tot 1,1%.

Obligaties

Fout opgemerkt of meer nieuws? Meld het hier