Renteverlaging als keerpunt?

In de Verenigde Staten wordt meer geloof gehecht aan een renteverlaging dan aan een renteverhoging. Er wordt zelfs gedacht aan een vierde opkoopprogramma van obligaties sinds de financiële crisis van 2008. QE4 dus!

Als we terugblikken op de eerste jaarhelft, dan was een voorzichtige aanpak van de aandelenbeleggingen wel op zijn plaats. Tenminste als we naar de Europese aandelenmarkten kijken. De Amerikaanse beurzen maakten opnieuw pas op de plaats. Maar dat is eigenlijk al anderhalf jaar aan de gang.

Nog belangrijker voor het rendement blijken nu de edelmetalen te zijn. Goud en steeds meer zilver – ‘Silver is the new gold‘, titelde Bloomberg vorige week – maken in 2016 het mooie weer. Voor de edelmetalen is de zon sinds de brexit helemaal gaan schijnen. Het heeft de angst voor de verstrakking van het monetaire beleid in de hele westerse wereld weggenomen. De Bank of England zal het gebruikelijke recept hanteren om in deze noodsituatie uit te pakken met een symbolische renteverlaging, maar vooral met kwantitatieve versoepeling (QE).

Maar ook de Federal Reserve zou van gedachten kunnen veranderen. Dat was tot een maand geleden ondenkbaar, maar vandaag geeft de futurestrading aan dat de kans 20% is dat de Amerikaanse centrale bank nog voor eind dit jaar een renteverlaging doorvoert. Dat is een hogere waarschijnlijkheid dan een renteverhoging. Sommigen durven al te opperen dat er een vierde programma voor het opkopen van obligaties sinds de financiële crisis van 2008 op gang zal komen. QE4 dus! Weg opwaartse rentecyclus. Weg geloof in een autonoom groeiherstel van de Amerikaanse economie.

Richting kiezen

U kent ons scepticisme ten aanzien van de doeltreffendheid van QE op lange termijn, maar zeker de Amerikaanse beleggers hebben met de eerste drie programma’s alleen maar positieve ervaringen gehad. De combinatie van verdere rentedalingen wereldwijd (ook de tienjarige Amerikaanse rente staat weer op een dieptepunt), de oplopende goudprijs en de nog altijd hoge niveaus van de Amerikaanse beursindexen, die dicht bij hun historische top staan, geeft aan dat een renteverlaging en QE4 wel degelijk in de beleggersgeesten begint rond te waren.

Voor ons kan dat het signaal zijn om het geweer van schouder te veranderen. In de eerste plaats door de inverse trackers van de hand te doen die ons hebben geholpen de schokken de voorbije maanden op te vangen. Daarnaast door de aandelenposities weer geleidelijk aan uit te bouwen. Tot slot door de posities in edelmetalen tot nader order te blijven koesteren.

De markttechnische factoren voor de beurzen zijn door de brexit niet verslechterd. Het kan dus gebeuren dat we sneller dan verwacht onze strategie aanpassen. We denken dat er al in de loop van de zomer meer duidelijkheid komt. Als in Europa de bodemniveaus van februari standhouden en we in Amerika naar nieuwe historische recordniveaus evolueren, is het voor ons zonneklaar dat de shorttrackers eruit gaan en dat we onze aandelenposities weer opbouwen. Maar zolang dat niet gebeurt, blijven we voorzichtigheid prediken en een defensieve strategie hanteren.

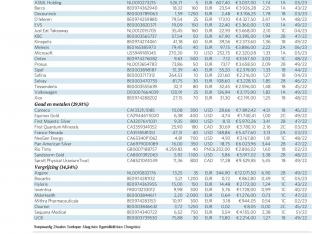

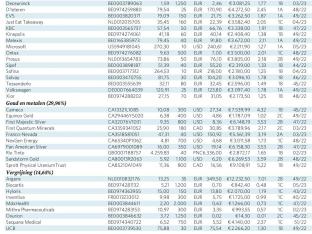

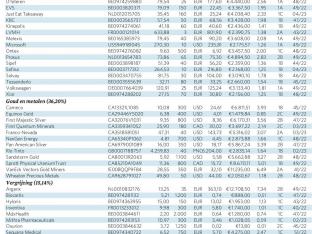

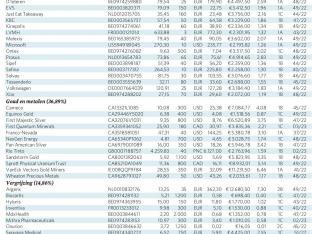

Inside Selectie

Fout opgemerkt of meer nieuws? Meld het hier