Voxeljet en Aegon

Er heerst momenteel een echte hype rond aandelen actief in 3D-printing. Het Duitse Voxeljet is sinds haar beursgang in oktober vervijfvoudigd. Loont het nog de moeite om het aandeel te kopen of zijn er alternatieven?

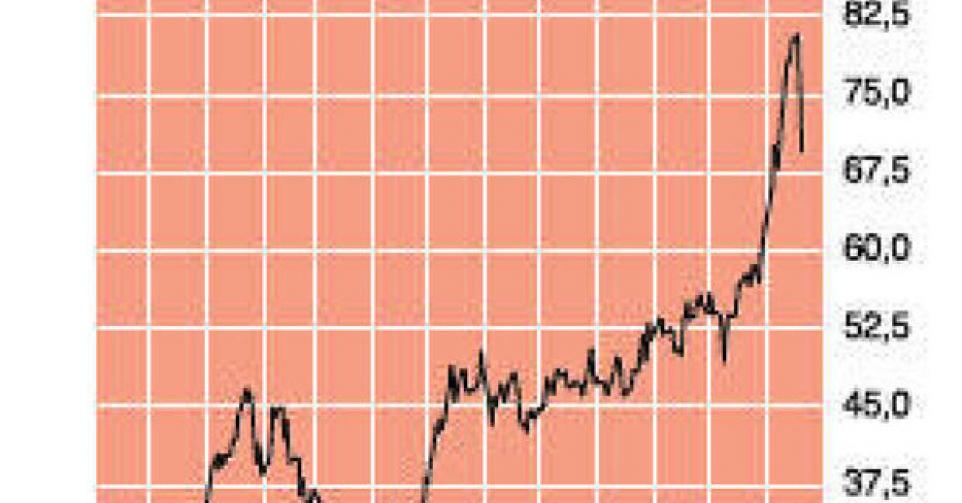

Het aandeel van Voxeljet (68,37 USD; ticker VJET op de beurs van New York; marktkapitalisatie 1,1 miljard USD) heeft sinds de beursgang vorige maand inderdaad een enorme vlucht genomen. De introductieprijs bedroeg 13 USD per aandeel. De omzet van het Duitse bedrijf in het derde kwartaal bedroeg 3,5 miljoen EUR, tegenover 2 miljoen EUR in het derde kwartaal van 2012, een stijging met 77%. Ongeveer de helft van zijn omzet haalde Voxeljet uit de verkoop van 3D-printers, de andere helft was afkomstig uit 3D-printopdrachten van klanten. De nettowinst bedroeg 0,11 EUR per aandeel, tegenover 0,03 EUR per aandeel verlies vorig jaar. De cijfers over de eerste negen maanden geven al een veel genuanceerder beeld: de omzet steeg met 20,6% en netto is er zelfs een verlies van 0,08 EUR per aandeel, tegenover een winst van 0,13 EUR per aandeel in 2012.

Voxeljet verwacht dit jaar 11 miljoen EUR omzet te halen. Op basis van dat cijfer komen we tot de hallucinante vaststelling dat Voxeljet tegen 75 keer de jaaromzet 2013 noteert. Dat veronderstelt veel hogere groeicijfers dan het bedrijf momenteel kan voorleggen. Ook andere bedrijven in de 3D-sector zijn momenteel peperduur. Zo noteren de twee grootste spelers, 3D Systems en Stratasys (respectievelijk ticker DDD en SSYS op de beurs van New York), tegen ruim 70 keer de verwachte winst 2013 en met een verhouding tussen de ondernemingswaarde (ev) en de bedrijfskasstroom (ebitda) van meer dan 50. Wanneer we de waanzinnige waardering van Voxeljet op Picanols dochterbedrijf Melotte – ook actief in 3D-printen – loslaten, dan dekt Melotte drie kwart van de beurskapitalisatie van Picanol vandaag. Enkele weken geleden kondigde Materialise, een andere Belgische speler in 3D, plannen aan voor een beursgang in de VS.

3D-printen is een erg beloftevolle activiteit. Toch moeten we ervoor waarschuwen dat deze beurshype, hoe beloftevol ook, eerder vroeg dan laat zal ontploffen. Zodra het sentiment omslaat – zoals bij Tesla Motors is gebeurd – zullen de koersen pijlsnel zakken. Niet kopen dus. Bestaande posities in de 3D-spelers zouden we verkopen. Picanol blijft wel koopwaardig (rating 1C).

Ik ben sinds kort een tevreden abonnee van Inside Beleggen, maar ik verbaas me wel over de negatieve houding ten opzichte van financiële waarden, in het bijzonder de verzekeringsmaatschappij Aegon. Blijven jullie bij dat standpunt?

Het aandeel van de verzekeringsmaatschappij Aegon (6,30 EUR; ticker AEGN op de beurs van Amsterdam; marktkapitalisatie 13,3 miljard EUR) volgen we momenteel niet actief op. In het algemeen blijven we nog altijd heel behoedzaam tegenover beleggen in aandelen uit de financiële sector. In het voorjaar van 2007, voordat de financiële crisis uitbrak, gaven we als een van de eersten een verkoopadvies voor alle financiële aandelen. Tot op vandaag blijft de sector erg kwetsbaar voor een nieuwe crisis op de financiële markten. Het risico daarop wordt al enkele jaren ingedamd door de massale geldinjecties van de centrale banken. De suggestie van Ben Bernanke in mei dat de Amerikaanse centrale bank overwoog te beginnen met tapering – de afbouw van het inkoopprogramma van obligaties – maakte de markten weer nerveus. Ook de financiële waarden kwamen zo weer onder druk. Met de benoeming van Janet Yellen tot de nieuwe gouverneur van de Amerikaanse centrale bank is het taperinggevaar voor de markten voorlopig geweken. Van Yellen is bekend dat ze een groot voorstander is van het gevoerde beleid van kwantitatieve versoepeling. Daarop hernamen de beurzen hun stijgende trend.

Dat is gesneden koek voor Aegon, dat naast levensverzekeringen (67% van de inkomsten) ook heel wat spaar-, pensioen- en investeringsfondsen aanbiedt. Het bedrijf had in 2008 overheidssteun nodig, en ook de afgelopen jaren konden de resultaten van de groep de markt zelden bekoren. Na jarenlang lobbywerk is vorige week eindelijk een Europees akkoord bereikt over een afgeslankte – lees: veel minder strenge – versie van Solvency II. Die regels, die vergelijkbaar zijn met de Basel III-normen voor de banken, maken het toezicht op de verzekeringssector strikter en leggen hogere kapitaalsvereisten op. Het stemt tot nadenken dat die regelgeving – ruim vijf jaar na het begin van de crisis – pas in werking treedt in 2016. Daarenboven is voorzien in een overgangsperiode van zestien jaar voor bestaande levensverzekeringscontracten.

De verzekeringsmaatschappijen zijn met een totale beheerde portefeuille van 8400 miljard EUR de grootste institutionele investeerders in Europa. Dat verklaart het zware lobbywerk voor Solvency II, een koersondersteunend akkoord voor de aandelen uit de verzekeringssector. U mag uw posities in het aandeel van Aegon aanhouden. Stijgingen zouden we wel aangrijpen om de posities beginnen af te bouwen.

Lezersvragen

Fout opgemerkt of meer nieuws? Meld het hier