Zenuwachtigheid op alle markten

Wat doe je als een beleid niet de gewenste resultaten oplevert? Je verandert van beleid, zou ieder normaal mens antwoorden. Niet zo in economische zaken, en nog minder in financiële. Als het niet lukt, dan ligt de fout elders.

Dat de jarenlange monetaire expansie van de Federal Reserve (Fed) de reële economie niet heeft opgepept, komt volgens de Amerikaanse centrale bank doordat andere landen hun economie niet voldoende hebben opengesteld voor Amerikaanse producten. De pijlen van de Fed zijn gericht op Duitsland, Japan en China.

De Fed verwijt die landen dat ze het overschot op hun handelsbalans niet snel genoeg reduceren. Ze durft ook te beweren dat ze hun munt kunstmatig devalueren. Het verwijt is moeilijk aanvaardbaar. De euro (EUR) versterkte het hele jaar door tegenover de dollar (USD). In Japan probeert de overheid de conjunctuur met uiterst soepele monetaire ingrepen aan te zwengelen. En China heeft zijn munt, de yuan (CNY), gekoppeld aan de USD, zodat daar voor de Verenigde Staten geen voor- of nadeel uit kan voortspruiten. De uitlating van de Fed is veeleer tekenend voor de onmacht van de monetaire autoriteit.

Alle landen proberen de voordelen die ze nog hebben, te handhaven. Sommige slagen daar gemakkelijker in dan andere. Daarbij springt in het oog dat de markten allesbehalve betrouwbaar zijn. Na het schandaal rond de Libor (de interbancaire rente) blijkt nu ook dat de vooraanstaande banken die de wisselmarkt beheersen, de wisselkoersen fors manipuleren. Zonder manipulaties hadden de betalingsbalansen er misschien gezonder uitgezien.

De Libor en aanverwante rentetarieven bepalen de rentevergoedingen van talrijke producten en contracten, goed voor een markt van om en bij de 500.000 miljard USD. Op de wisselmarkt wordt dagelijks voor zowat 5300 miljard USD gewisseld. Vanzelfsprekend heeft zo’n bedrag weinig te maken met commerciële verrichtingen. Ter vergelijking: het bruto binnenlands product (bbp) van de Verenigde Staten bedraagt iets meer dan 16.000 miljard USD, of drie keer de dagomzet van de wisselmarkt. Die markt is in handen van enkele grootbanken: Barclays Bank, Citibank, Crédit Suisse, Deutsche Bank, JP Morgan Chase, Royal Bank of Scotland en UBS. De andere spelers zijn onbenullig en fungeren meestal als tegenpartij van die groten.

Wisselkoersen beïnvloeden echter het wel en het wee van de handelsbetrekkingen. Als banken vrij zijn om de koersen naar believen te bepalen, zoals ze het eigenlijk met alle koersen doen, heeft het weinig zin een secure monetaire politiek te voeren. Die wordt gekelderd als ze de banken niet goed uitkomt. Een Amerikaanse procureur, Jacob Frenkel, stelde onlangs de vraag waarom JP Morgan Chase bereid was een boete van 13 miljard USD te betalen om allerhande manipulaties met hypotheken te seponeren en ze niet liever voor de rechter kwam. Hij meende dat de bank de schadevergoeding tot 3 miljard zou kunnen beperken. Het antwoord op zijn vraag ligt nochtans voor de hand. JP Morgan heeft vermoedelijk heel wat meer te verdoezelen dan waar het voor werd gedagvaard. Een proces zou andere zaken aan het licht brengen en de boete fors doen oplopen. Liever nu 13 miljard spenderen dan grotere sommen later. De houding zegt veel over de mentaliteit die in het geglobaliseerde bankwezen heerst.

De opeenvolgende schandalen waarbij de grootste banken betrokken zijn, tonen aan dat ze niet langer gemachtigd mogen blijven om de prijzen te bepalen op de markten waar ze als markthouders optreden. Wil men elke vorm van manipulatie van de prijsvorming beletten, dan moet men dringend de fixing herinvoeren. Dat is de enige manier om het evenwicht tussen de vraag en het aanbod te bewerkstelligen. Vandaag leidt elke transactie tot zijn eigen koerszetting, die van de markthouder. Er is geen evenwicht tussen vraag en aanbod meer. Dat Angelsaksische systeem, geërfd na de Big Bang van 1986, bevordert alle vormen van speculaties. De fixing schakelt het overgrote deel ervan uit. Iedereen zou daarbij gebaat zijn, behalve de grootbanken natuurlijk.

Een bewijs van zulke koersmanipulaties kregen we de afgelopen week. Volgens Eurostat is de gemiddelde inflatie van de Europese Unie teruggevallen tot 0,7%. Speculanten verwachten nu dat de Europese Centrale Bank (ECB) haar tarieven verder zal verlagen, zelfs tot in het negatieve, om een depressie te vermijden. Met zo’n vooruitzicht kelderde de EUR op de wisselmarkt. Hij gaf niet minder dan 2% prijs tegenover de USD en verloor terrein tegenover zo goed als alle andere munten. Donderdag weten we of de ECB haar belangrijkste tarieven zal verlagen. Inmiddels laait de wisseloorlog opnieuw op. Geen al te beste manier om uit de crisis te komen.

De zenuwachtigheid was op alle markten voelbaar. De banken boeten elke dag aan prestige in. Hun effecten leden dan ook het meest. Op de kapitaalmarkt verloren ze overal terrein in alle munten. Het bedrijfspapier, zelfs het rommelpapier, en zeker het supranationale profiteerden het meest. Ze klommen overal. De winsten waren erg verspreid. De officiële renteschalen verstrakten lichtjes – de langetermijnrente steeg sneller dan de korte – terwijl de tarieven op de internationale obligatiemarkt veeleer neerwaarts neigden. De bewegingen bleven weliswaar beperkt.

Op de primaire markt pakken de meeste uitgevers nog altijd uit met bijkomende schijven. Er komen ook meer en meer obligaties uit met een veranderlijke coupon – een teken dat de emittenten een renteverhoging verwachten. Zwakkere bedrijven brengen ook meer en meer PIK-obligaties (payment in kind) uit. Dat zijn stukken waarbij de emittent zich het recht toekent om de coupon ofwel in speciën ofwel met aanvullende stukken te vergoeden. De meeste van die uitgiften richten zich tot institutionele beleggers.

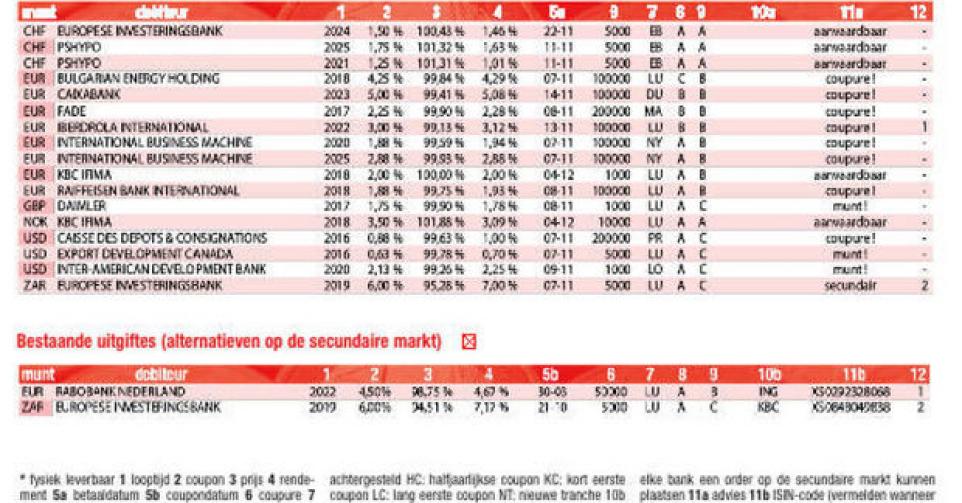

De particuliere belegger vindt misschien zijn gading bij de twee uitgiften op naam van KBC Ifima (A-). Zoals gewoonlijk zal hun bedrag afhangen van hun succes bij de beleggers. De vijfjarige in EUR biedt 0,78% meer dan het marktgemiddelde, wat vrij krap is. De emissie in NOK daarentegen is keurig geprijsd. Toch bevelen we ze niet aan, omdat het bedrag ontoereikend zal blijven om een vlotte handel in die stukken te waarborgen. De twee uitgiften in EUR van IBM (AA-) zijn vrij scherp geprijsd. Beide stukken zullen in New York noteren. De nieuwe schijf van de EIB (AAA, supranationaal) in Zuid-Afrikaanse rand (ZAR) is goedkoper op de secundaire markt (alt.2). Dat stuk is geschikt voor wie een wisselverlies goed te maken heeft.

Obligaties

Fout opgemerkt of meer nieuws? Meld het hier