CF Industries doet beter dan verwacht

We keken uit naar de kwartaalcijfers van CF Industries, vooral na de heisa in de sector van de kaliumhoudende meststoffen.

CF Industries is geen potashproducent, maar wel de op één na grootste producent ter wereld van stikstofhoudende meststoffen en het nummer drie in fosfaten. Al moeten we natuurlijk waakzaam zijn. Want als de luxemeststof potash snel een stuk goedkoper wordt, heeft dat -zeker op termijn- een effect op de vraag naar en/of de prijs van andere meststoffen.

Maar zowel in termen van omzet als van winst presteerde CF Industries beter dan de analistenconsensus. De omzet kwam uit op 1,71 miljard USD, ten opzichte van een analistenconsensus van 1,66 miljard USD. Het was wel 1% minder dan de 1,74 miljard USD in het tweede trimester van vorig jaar. De winst per aandeel bedroeg 8,38 USD per aandeel, tegenover nog 9,31 USD per aandeel in het tweede kwartaal 2012, maar wel 10% boven de gemiddelde analistenschatting van 7,61 USD per aandeel. Halfweg ligt de winst per aandeel nog perfect in lijn met vorig jaar: 14,80 in het eerste halfjaar van 2013, tegenover 14,81 USD vorig jaar. Het management bouwt enige voorzichtigheid in voor de korte termijn, vooral door het vooruitzicht op lagere prijzen voor de stikstofhoudende meststoffen. De analistenconsensus mikt op afgerond 28 USD winst per aandeel dit jaar.

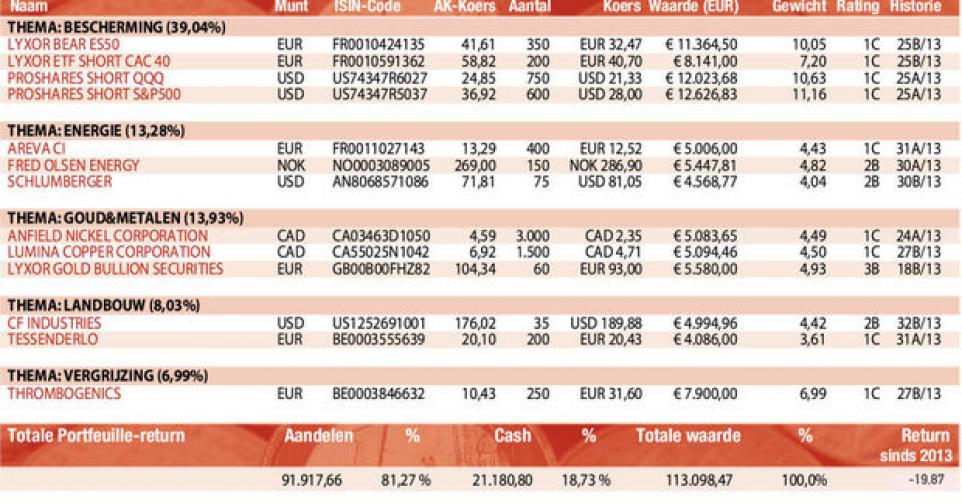

Cruciaal voor ons blijft de lage waardering, met 8 keer de verwachte winst 2013, minder dan 4 keer ev (ondernemingswaarde)/ebitda (bedrijfskasstroom), 6,5 keer de vrije kasstroom en in een omgeving van druk op de prijzen van meststoffen het voordeel van de lage productiekosten door goedkope energie (schaliegas). Vandaar ook de participatie die het hedgefonds Third Point LLC, geleid door miljardair Daniel Loeb, recentelijk in CF Industries nam. Het koopargument was een ‘onverklaarbare’ korting ten opzichte van sectorgenoten, ondanks het ‘energievoordeel’. In normale tijden in de meststoffenindustrie zou CF Industries zonder overdrijven 225 à 230 USD mogen noteren. Nu mikken we op 210 à 215 USD. CF Industries blijft dan ook in de voorbeeldportefeuille (rating 2B).

Inside Selectie

Fout opgemerkt of meer nieuws? Meld het hier