Eindelijk witte rook voor Fagron

Het zijn moeilijke weken en maanden geweest voor de aandeelhouders van Fagron, maar er ligt eindelijk een scenario op tafel dat die nare periode moet afsluiten.

Vooreerst is er een overeenkomst over de private plaatsing voor 131 miljoen EUR. Die zal dan toch gebeuren tegen de gemiddelde koers van 30 dagen voorafgaand aan een buitengewone aandeelhoudersvergadering van 4 mei, of 5,7916 EUR per aandeel. Ook al is dat boven de eerst voorziene maximumkoers van 5,5 EUR per aandeel. De plaatsing van 22,63 miljoen nieuwe aandelen gebeurt bij WPEF bv, een holdingvennootschap van het Nederlandse investeringsfonds Waterland en Baltisse (Filip Balcaen), en bij vijf investeerders: Alychlo nv (Marc Coucke), Carmignac, Midlin nv, Bart Versluys en de nieuwe CEO, Hans Stols. De operatie zou tegen 20 mei moeten worden afgerond.

Wellicht in juni volgt dan de tweede tranche, het publieke deel met een voorkeurrecht voor de bestaande aandeelhouders van 88,26 miljoen EUR, tegen 5,16 EUR per aandeel. Dat komt neer op de uitgifte van 17,1 miljoen aandelen. Na twee succesvolle kapitaalrondes zullen er ruim 39,7 miljoen aandelen bij komen en zal het totale aantal tot 71,8 miljoen aandelen stijgen. Een ander belangrijk onderdeel is dat er daarnaast ook een akkoord is met de financiers van de doorlopende kredietfaciliteit en de Amerikaanse private plaatsing. Veel details daarover werden niet prijsgegeven, maar naar verluidt zal Fagron een hogere rente betalen zolang het de convenant van maximaal 3,25 keer de verhouding tussen de netto financiële schuld en de bedrijfskasstroom (ebitda) niet kan respecteren (4,9 keer eind december).

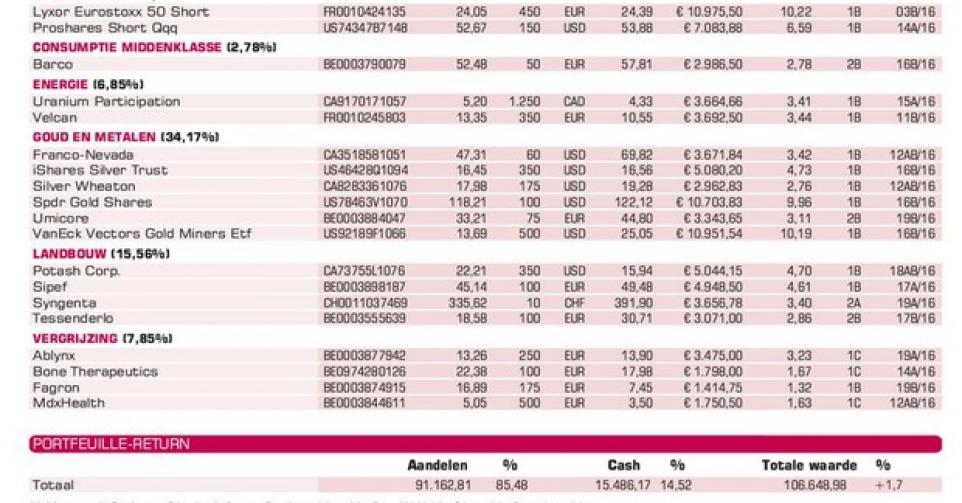

De sterk positieve koersreactie spreekt boekdelen. Er is weer perspectief op lange termijn voor de Fagron-aandeelhouders. Zoals aangekondigd, zullen we ons voorkeurrecht benutten en meedoen aan de publieke kapitaalverhoging. Vandaar de verlaging van de risicograad en de adviesverhoging naar koopwaardig(rating 1B).

Inside Selectie

Fout opgemerkt of meer nieuws? Meld het hier