Standard Chartered uit, Umicore in

Standard Chartered blijft het ene tegenvallende resultaat na het andere publiceren.

De toestand bij het zorgenkind Standard Chartered wil maar niet verbeteren. De Britse grootbank, die het overgrote deel van haar operationele inkomsten haalt uit Azië, Afrika en het Midden-Oosten, blijft het ene tegenvallende resultaat na het andere publiceren. Onder meer door de sterke stijging van de voorzieningen voor slechte kredieten (+86%) zal de winst opnieuw lager uitvallen dan verwacht. De inkomsten stegen in het afgelopen kwartaal met 1%, terwijl de kosten toenamen met 4%. De lagere groei in Azië leidt tot waardeverminderingen en afschrijvingen op de kredietportefeuille.

We zijn dan ook teleurgesteld dat CEO Peter Sands niet verder komt dan de kosten verder te drukken. Op lange termijn blijven we geloven in de groei van het bankwezen in de opkomende landen en zullen we het aandeel blijven volgen. Maar voorlopig zien we geen beterschap en is ons vertrouwen in CEO Sands geschaad. Vandaar de adviesverlaging (rating 2B; houden lange termijn) en de intentie om onze positie stapsgewijs te verkopen.

Wisselen voor Umicore

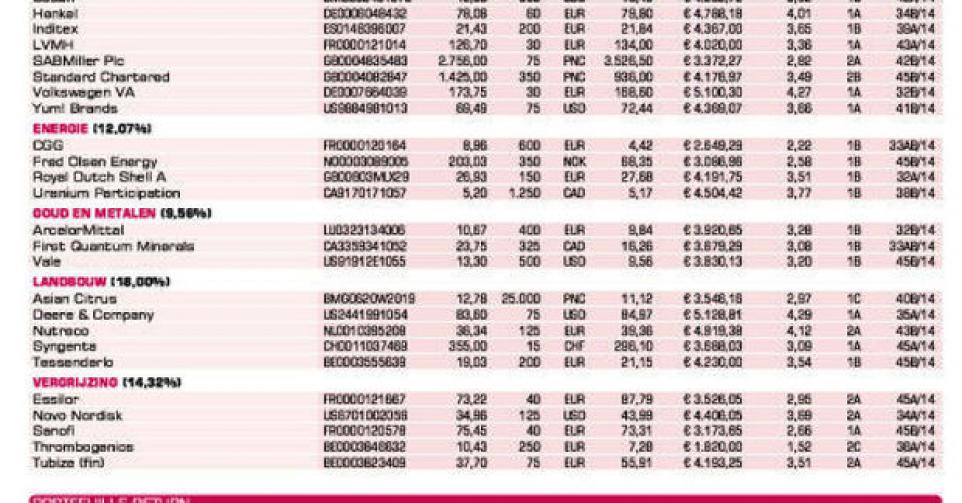

In plaats daarvan leggen we een aankooplimiet voor het Belgische kwaliteitsaandeel Umicore, waarover we het uitvoerig hebben in de rubriek Flash (zie p. 7). We hebben in dit nummer ook uitgebreid aandacht voor de forse – en volgens ons sterk overdreven – koersdalingen bij Fred Olsen Energy (zie p. 2) en Sanofi (zie p. 3). Bij de farmareus verwachten we vrij snel een koersherstel, al is dat afhankelijk van de snelle benoeming van een nieuwe, bekende CEO. Bij Fred Olsen rekenen we op een fors koersherstel op termijn van één à twee jaar, na de extreme koersval dit jaar. Daarom vullen we beide posities aan.

Inside Selectie

Fout opgemerkt of meer nieuws? Meld het hier