Telefonica gaat, Vale komt

We zijn niet gecharmeerd door de resultaten van het eerste kwartaal van 2014 die Telefonica heeft bekendgemaakt.

Zowel de omzet als de winst van Telefonica kwamen in het eerste kwartaal onder de verwachtingen van de analisten uit. De verdere schuldafbouw tot een netto financiële schuld van 42,7 miljard EUR – tegenover 45,4 miljard eind vorig jaar en nog ruim 60 miljard midden 2012 – was het meest positieve punt uit het persbericht. De daling van de omzet met 147%, tot 12,2 miljard EUR, bleef onder de analistenconsensus. Teleurstellend was de verdere achteruitgang van de mobilofoonactiviteiten in Spanje met 10%, na een terugval met 21% in 2013. Dat geeft aan dat de thuismarkt het heel moeilijk blijft hebben.

De activiteiten in Latijns-Amerika ondervonden last van de zwakke lokale munten, zoals de Braziliaanse real en de Chileense en de Argentijnse peso (-18% in één trimester). Bovendien kon ook Telefonica Deutschland, vorig jaar versterkt door de fusie met KPN-dochter E-Plus, niet helemaal voldoen aan de verwachtingen. Het operationele inkomen op groepsniveau bleef met 3,93 miljard EUR lichtjes onder de analistenconsensus van 3,97 miljard EUR.

Verkooporder

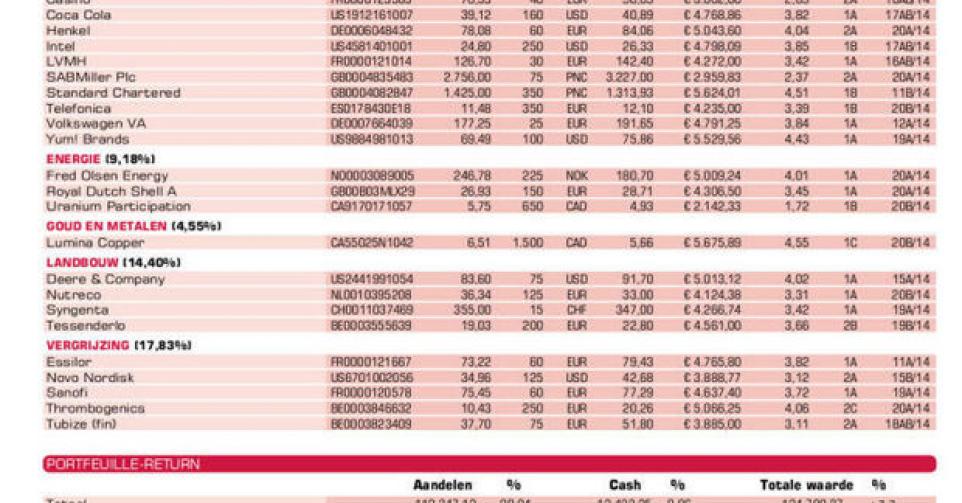

Het aandeel van de Spaanse telecomgigant is niet duur tegen 13 keer de verwachte winst voor 2014 en een verwachte verhouding tussen de ondernemingswaarde (ev) en de bedrijfskasstroom (ebitda) van 6, maar de koers trappelt ter plaatse en volgt de stijging van de Spaanse IBEX-index niet. Vandaar dat we een verkooporder plaatsen en de middelen gebruiken om een eerste positie in te nemen in het fors gedaalde Vale (zie Strategie en Flash). Daarnaast verhogen we ons belang in Uranium Participation Corporation (zie ook Lezersvragen). Zo vullen we de posities in de thema’s energie en goud en metalen weer aan.

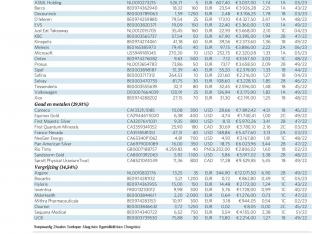

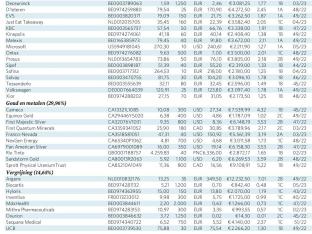

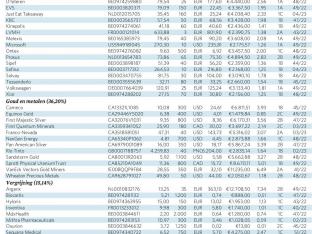

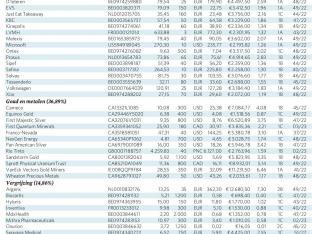

Inside Selectie

Fout opgemerkt of meer nieuws? Meld het hier