Thrombogenics wordt blikvanger

Het is duidelijk dat Thrombogenics er niet meer zo van overtuigd is dat het zelfstandig het verkooppotentieel van Jetrea in de Verenigde Staten kan ontplooien.

Begin deze week was Thrombogenics de absolute uitblinker binnen de Bel-20-index. De aanleiding is een persbericht van de raad van bestuur van het Leuvense biotechbedrijf, waarin het aankondigt alle ‘strategische opties’ met betrekking tot het bedrijf en tot het middel tegen oogziekten Jetrea te onderzoeken. Daartoe werd Morgan Stanley gemandateerd. Het is duidelijk dat Thrombo er niet meer zo van overtuigd is dat het zelfstandig het verkooppotentieel van Jetrea in de Verenigde Staten kan ontplooien. Er wordt dus ruimte gelaten voor een partnerschap met een andere farmaspeler of voor een akkoord met partner Alcon (Novartis), wat kan uitmonden in een overname.

Vorige week was er nog het interview met biotechinvesteerder en Thrombo-aandeelhouder Rudi Mariën aan Trends. Daarin sprak Mariën zijn teleurstelling uit over het feit dat het management Thrombogenics vorig jaar niet heeft verkocht, of op zijn minst een deal met Alcon heeft gemaakt voor de commercialisering van Jetrea op de Amerikaanse markt, zoals wel gebeurde voor de rest van de wereld. Met het persbericht wordt de overnamespeculatie uiteraard verder aangewakkerd. Thrombo-aandeelhouders noteren alvast 17 maart in hun agenda: die dag publiceert het Leuvense biotechbedrijf zijn jaarcijfers. We behouden onze positie (rating 3C).

CF Industries ontgoochelt niet

Aan de koersdalingen in de dagen voordat de resultaten werden bekendgemaakt, was te merken dat de beleggers er niet gerust op waren. Ten onrechte, want de cijfers van CF Industries overtroffen de verwachtingen van de analisten. Niettemin was 2013 een moeilijk jaar voor de meststoffenindustrie. De bedrijfskasstroom (ebitda) van CF Industries kwam met 643 miljoen USD een stuk uit boven de analistenconsensus van 550 miljoen USD, ook al hield die 643 miljoen USD een daling van 22% in tegenover de 835,2 miljoen USD in het laatste kwartaal van 2012. Op jaarbasis bedraagt de ebitda 2,7 miljard USD. Daarmee is 2013 het derde beste jaar uit de geschiedenis van de onderneming. Die 2,7 miljard ligt ruim 18% onder de ebitda van 3,3 miljard USD over 2012. De jaarwinst bedraagt 1,5 miljard USD of 24,74 USD per aandeel, tegenover 1,8 miljard USD winst in 2012 of 28,59 USD per aandeel. De winst per aandeel is slechts met 13% gedaald, doordat CF Industries vorig jaar liefst 7,3 miljoen eigen aandelen of 12% van het totaal heeft inkocht.

CF Industries valt in zijn branche het beste te vergelijken met het Noorse Yara International. Het verkoopt zijn meststoffen hoofdzakelijk aan de Amerikaanse boeren en profiteert meer dan Yara van het schaliegasvoordeel in die energie-intensieve sector. Het management van CF staat al enige tijd onder druk, onder meer van het hedgefonds Thrid Point LLC, om zijn dividend te verhogen. CF overweegt nu ook de oprichting van een master limited partnership (MLP). Die nieuwe, fiscaal geïnspireerde rage op Wall Street is een vennootschapsstructuur die zich tussen aandelen en obligaties bevindt, en toelaat geregeld cash aan de bezitters uit te keren. De structuur richt zich vooral tot de energiesector.

In oktober werd het kwartaaldividend fors opgetrokken van 0,4 naar 1 USD per aandeel. Maar het blijft met 1,2% bruto een relatief laag dividend, dat nog kan worden opgetrokken. CF heeft strategisch duidelijk gekozen om zich meer toe te leggen op stikstofhoudende meststoffen, waarin het de op één na grootste producent ter wereld is. De doelstelling is de productiecapaciteit tegen 2016 te verhogen met 25%. Daarnaast verkocht CF zijn fosfatenbusiness voor 1,4 miljard USD aan Mosaic.

De koers ging ruim 5% hoger, nadat de resultaten waren bekendgemaakt. Het aandeel was erg goedkoop in de zomer, toen we het opnamen in de voorbeeldportefeuille. We behouden voorlopig onze positie (rating 3B), maar het aandeel kan wel uit de portefeuille vallen als zich in de komende weken betere alternatieven aandienen.

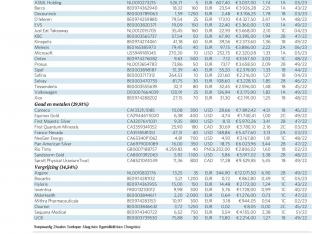

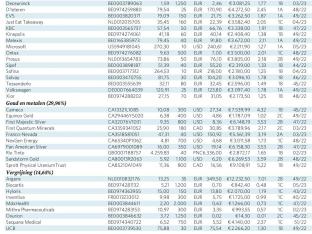

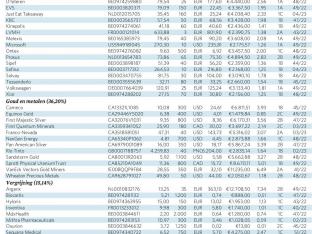

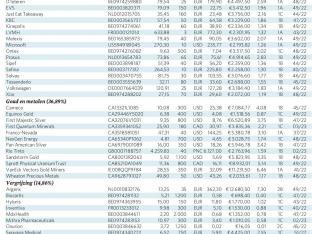

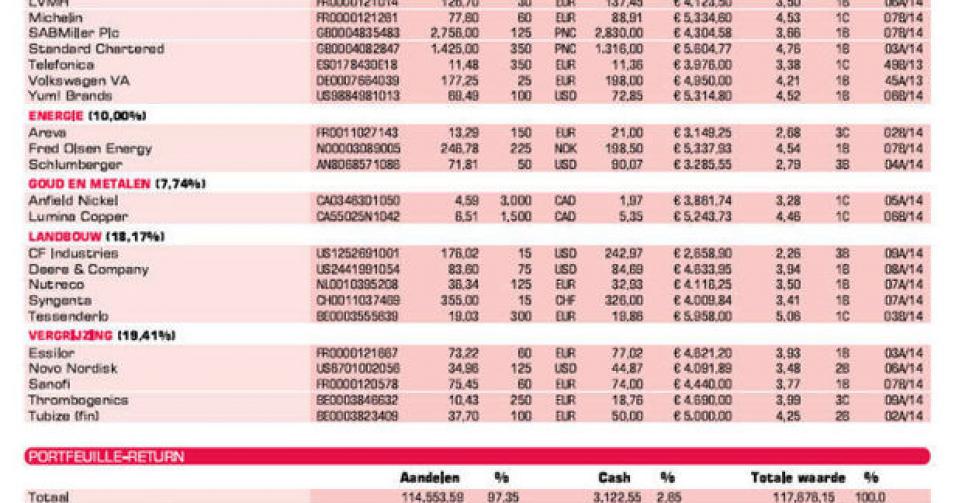

OVERZICHT KOOP- EN VERKOOPINTENTIES

Thema consumptie middenklasse opkomende landen

? Bolloré: profiteert van koopadvies en koersdoel 510 EUR van Kepler Chevreux

? Boskalis: jaarcijfers op 13 maart

? Casino: meevallende jaarcijfers over 2013

? Intel: algemene correctie deed Intel in voorbeeldportefeuille belanden

? LVMH: resultaten waren meevaller

? Michelin: sterke koersprestatie sinds publicatie jaarcijfers

? SABMiller: grote bierbrouwer; nieuwkomer in voorbeeldportefeuille

? Standard Chartered: managementwissel leidt tot nieuwe koersdaling

? Telefonica: uitkijken naar jaarcijfers 2013 op 27 februari

? Volkswagen pref.: overweegt belang in Scania te verhogen

? Yum! Brands: meevallende resultaten leiden tot koersherstel

Thema energie

? Areva: resultaten op 26 februari

? Fred Olsen Energy: vertraging oplevering nieuwe platformen zet koers onder druk; koopkans, daarom positie verstevigd

? Schlumberger: resultaat boven verwachtingen

Thema goud en metalen

? Anfield Nickel: vooruitzichten nikkel zijn verbeterd

? Lumina Copper: vergelijkbaar, maar kleiner project van Augusta Resources krijgt bod van Hudbay Minerals

Thema landbouw

? CF Industries: meevallende resultaten (zie boven)

? Deere & Company: stevige kwartaalcijfers, maar aandeel nog niet herontdekt

? Nutreco: investeert 15 miljoen EUR in Aziatische expansie

? Syngenta: profiteren van lage koers om positie uit te breiden

? Tessenderlo: koers herstelt; jaarcijfers op 26 februari

Thema vergrijzing

? Essilor: jaarcijfers 2013 op 27 februari

? Novo Nordisk: koers op dreef; positie afgebouwd

? Sanofi: ommekeer in resultaten; markt had op betere winstprognose gerekend

? Thrombogenics: overnamespeculatie leidt tot koersopstoot (zie boven)

? Tubize (fin): UCB-topman Doliveux stopt in 2015; positie in Tubize lichtjes afgebouwd

Inside Selectie

Fout opgemerkt of meer nieuws? Meld het hier